Lohn- und Gehaltsrechner 2025

Brutto Netto Rechner

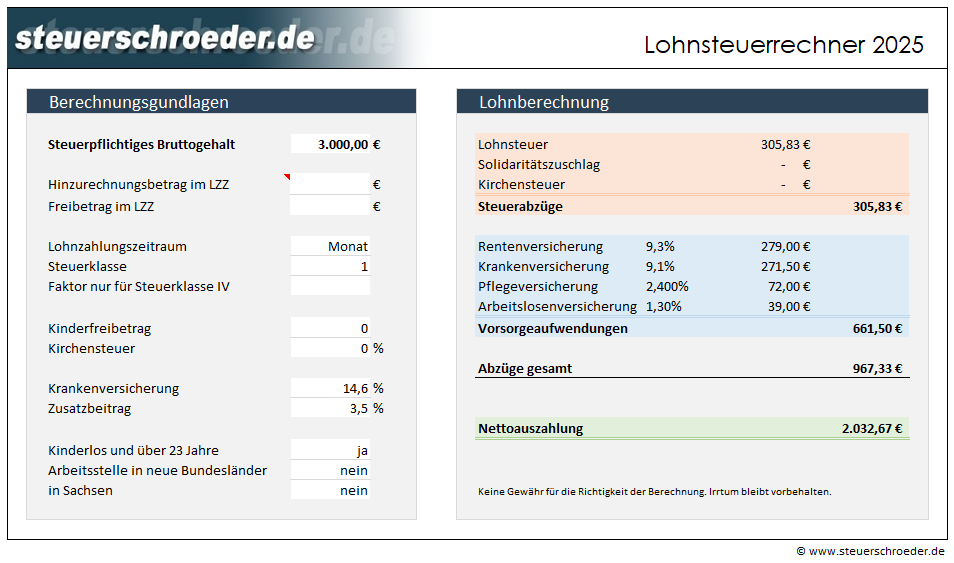

Wie viel bleibt Netto von meinem Gehalt bzw. Lohn nach Abzug von Steuern und Abgaben übrig? Mit unserem Lohnrechner können Sie Ihr Nettoeinkommen schnell & einfach berechnen.

Lohnrechner 2025

Weitere Rechner

Tipp: Rente mit Riester-Rente aufbessern, Zulagen erhalten + von der Steuer absetzen.

Steuertipp: Steuergünstige Gehaltszuwendungen an Arbeitnehmer

Was passiert wenn man zu viel Lohnsteuer zahlt?

Wenn man zu viel Lohnsteuer zahlt, kann man eine Steuererstattung erhalten, wenn man seine Steuererklärung einreicht. Die Steuererstattung ist der Betrag, den man von der Regierung zurückbekommt, wenn man mehr Steuern gezahlt hat als man eigentlich hätte zahlen müssen.

Steuertipp: Jetzt kostenlos Steuerertattung berechnen:

Rechner Steuerertattung

Um eine Steuererstattung zu erhalten, muss man seine Steuererklärung korrekt und vollständig ausfüllen und einreichen. Es gibt bestimmte Fristen, die beachtet werden müssen, um eine Steuererstattung zu erhalten.

Es ist auch wichtig zu beachten, dass man möglicherweise zu viel Lohnsteuer zahlt, wenn man mehrere Jobs hat oder wenn man im Laufe des Jahres eine Änderung seiner Beschäftigungssituation hatte (z.B. wenn man von Vollzeit auf Teilzeit umgestiegen ist oder wenn man von einem höher bezahlten Job zu einem niedriger bezahlten Job gewechselt ist). In diesen Fällen kann man möglicherweise durch das Ausfüllen des entsprechenden Steuerformulars eine Anpassung der Lohnsteuer beantragen, um zu vermeiden, dass man zu viel Lohnsteuer zahlt.

Wie viel Steuern muss ich von meinem Gehalt zahlen?

Die Höhe der Steuern, die Sie von Ihrem Gehalt zahlen müssen, hängt von verschiedenen Faktoren ab, wie zum Beispiel Ihrem Einkommen, Ihrem Familienstand, ob Sie Kinder haben und ob Sie Kirchensteuer zahlen müssen.

In Deutschland richtet sich die Höhe der Einkommensteuer nach dem Einkommen und wird nach einem progressiven Steuertarif berechnet. Das bedeutet, dass der Steuersatz mit steigendem Einkommen ansteigt. Für das Jahr 2025 sieht der Einkommensteuertarif folgende Steuersätze vor:

- Bis zu einem zu versteuernden Einkommen von 11.784 Euro: 0 Prozent

- Zwischen 11.785 Euro und 17.006 Euro: 14 Prozent

- Zwischen 17.007 Euro und 66.761 Euro: 32 Prozent

- Zwischen 66.762 Euro und 277.826 Euro: 42 Prozent

- Ab einem zu versteuernden Einkommen von 277.827 Euro: 45 Prozent

Um die Höhe der Steuern, die Sie von Ihrem Gehalt zahlen müssen, genau zu berechnen, ist es ratsam, einen Steuerrechner oder einen Steuerberater zu konsultieren, der die individuellen Umstände berücksichtigen kann.

Zusätzlich können je nach Bundesland und Kirchenzugehörigkeit noch Kirchensteuer und Solidaritätszuschlag anfallen.

Wie berechne ich mein Gehalt?

Um das eigene Gehalt zu berechnen, müssen Sie die entsprechenden Gehaltsbestandteile Ihres Arbeitsvertrags kennen. Die genauen Bestandteile können von Arbeitgeber zu Arbeitgeber unterschiedlich sein, können aber im Allgemeinen Folgendes umfassen:

-

Grundgehalt: Dies ist der feste Betrag, den Sie für Ihre Arbeit erhalten. Dieser Betrag wird normalerweise monatlich ausbezahlt. Siehe auch Mindestlohn.

-

Zuschläge: Je nach Art der Arbeit können Sie für Überstunden, Schichtarbeit, Wochenendarbeit oder Arbeit an Feiertagen Zuschläge erhalten.

-

Sonderzahlungen: Zu den Sonderzahlungen können Urlaubsgeld, Weihnachtsgeld oder andere Bonuszahlungen gehören.

-

Sozialversicherungsbeiträge: Ihr Arbeitgeber muss auch einen Anteil Ihrer Sozialversicherungsbeiträge abführen.

-

Steuern: Abhängig von der Höhe Ihres Gehalts müssen Sie möglicherweise auch Steuern zahlen.

Um Ihr Gehalt zu berechnen, müssen Sie zunächst den Gesamtbetrag Ihres Bruttogehalts ermitteln, indem Sie die verschiedenen Gehaltsbestandteile zusammenzählen. Von Ihrem Bruttogehalt werden dann die Sozialversicherungsbeiträge und Steuern abgezogen, um das Nettogehalt zu ermitteln.

Es ist jedoch zu beachten, dass dies eine allgemeine Methode ist, um das Gehalt zu berechnen und es können auch andere Faktoren eine Rolle spielen, wie beispielsweise Entgeltfortzahlungen im Krankheitsfall oder Mutterschutz. Es kann daher hilfreich sein, sich bei Fragen oder Unklarheiten an den Arbeitgeber oder einen Steuerberater zu wenden.

Lohnabrechnung

Die Lohnabrechnung wird in der Regel von Ihrem Arbeitgeber erstellt und Ihnen regelmäßig zur Verfügung gestellt. Normalerweise erhalten Arbeitnehmer ihre Lohnabrechnung monatlich, in einigen Fällen auch alle zwei Wochen oder quartalsweise, je nachdem wie oft das Gehalt ausgezahlt wird.

Wenn Sie Ihre Lohnabrechnung erhalten möchten, sollten Sie sich an Ihre Personalabteilung oder Ihren Arbeitgeber wenden. Diese sollten Ihnen die Lohnabrechnung entweder in Papierform oder als elektronisches Dokument zur Verfügung stellen.

Sollte es Probleme geben oder Sie Fragen zu Ihrer Lohnabrechnung haben, können Sie sich ebenfalls an Ihre Personalabteilung oder Ihren Arbeitgeber wenden. Sie sollten Ihnen dabei helfen können, die Informationen in Ihrer Lohnabrechnung zu verstehen und eventuelle Unklarheiten zu klären.

Es ist wichtig, dass Sie Ihre Lohnabrechnung sorgfältig überprüfen, um sicherzustellen, dass alles korrekt berechnet wurde. Wenn Sie Fehler in Ihrer Lohnabrechnung bemerken, sollten Sie sich schnellstmöglich an Ihre Personalabteilung oder Ihren Arbeitgeber wenden, damit diese die Fehler korrigieren können.

-

§ 41 EStG

Aufzeichnungspflichten beim Lohnsteuerabzug

...11Der Arbeitgeber hat am Ort der Betriebsstätte (Absatz 2) für jeden Arbeitnehmer und jedes Kalenderjahr ein Lohnkonto zu führen. 2In das Lohnkonto sind die nach § 39e Absatz 4 Satz 2 und Absatz 5 Satz 3 abgerufenen elektronischen Lohnsteuerabzugsmerkmale sowie die für den Lohnsteuerabzug...

-

§ 42b EStG

Lohnsteuer-Jahresausgleich durch den Arbeitgeber

... 28a steuerfreie Zuschüsse bezogen hat oder 4a. die Anzahl der im Lohnkonto oder in der Lohnsteuerbescheinigung eingetragenen Großbuchstaben U mindestens eins beträgt oder für den Arbeitnehmer im Ausgleichsjahr im Rahmen der Vorsorgepauschale jeweils nur zeitweise Beträge nach § 39b Absatz 2 Satz 5...

-

§ 41b EStG

Abschluss des Lohnsteuerabzugs

...11Bei Beendigung eines Dienstverhältnisses oder am Ende des Kalenderjahres hat der Arbeitgeber das Lohnkonto des Arbeitnehmers abzuschließen. 2Auf Grund der Aufzeichnungen im Lohnkonto hat der Arbeitgeber nach Abschluss des Lohnkontos für jeden Arbeitnehmer der für dessen Besteuerung nach dem...

Noch mehr hilfreiche Steuerrechner

Steuer-Newsletter

Steuer-Newsletter