Firmenwagenrechner + Geldwerten Vorteil berechnen

Wie wird die Privatnutzung von einem Firmenwagen (Dienstwagen) versteuert und wie berechne ich ob sich das lohnt? Berechnen Sie online den geldwerten Vorteil (Brutto + Netto) eines Dienstwagens nach der 1% Regel oder Fahrtenbuchmethode (Bespielrechnung) mit dem Firmenwagenrechner (auch für Hybrid- und Elektroautos).

Inhalt:

- Überblick Dienstwagenbesteuerung

- Firmenwagen Rechner

- Wie versteuert man die Privatnutzung vom Firmenwagen beim Arbeitnehmer?

- Wie versteuert man die Privatnutzung vom Firmenwagen beim beherrschender Gesellschafter-Geschäftsführer einer GmbH?

- Wie versteuert man die Privatnutzung vom Firmenwagen beim Unternehmer?

- 1-Prozent-Regelung

- Fahrtenbuch

- Was ist günstiger: 1%-Methode oder Fahrtenbuch?

- Wann lohnt sich ein Firmenwagen mit Privatnutzung?

- Steuerliche Anreize für Hybrid- und Elektroautos

- Steuertipps: Wie Sie mit dem Firmenwagen Steuern sparen

- Aktuelles + weitere Infos

Überblick Dienstwagenbesteuerung

Die Besteuerung eines Dienstwagens, den man auch privat nutzen darf, ist ein wichtiger Aspekt in der Steuererklärung. Es gibt zwei Hauptmethoden, um den geldwerten Vorteil eines Firmenwagens zu versteuern: die 1-Prozent-Regelung und das Führen eines Fahrtenbuchs. Jede Methode hat ihre Vor- und Nachteile, und die Wahl hängt stark von den individuellen Umständen des Arbeitnehmers ab.

Ein-Prozent-Regelung

Die Ein-Prozent-Regelung ist eine einfache Methode, bei der monatlich ein Prozent des Bruttolistenpreises des Fahrzeugs als geldwerter Vorteil versteuert wird. Zusätzlich muss für Fahrten zwischen Wohnung und Arbeitsstätte mit 0,03 Prozent des Listenpreises pro Entfernungskilometer gerechnet werden. Diese Methode ist besonders vorteilhaft für diejenigen, die ihren Dienstwagen häufig privat nutzen, da sie einfach zu handhaben ist und keine detaillierte Dokumentation erfordert.

Fahrtenbuch

Das Führen eines Fahrtenbuchs erfordert mehr Aufwand, da alle Fahrten genau dokumentiert werden müssen. Dafür bietet es die Möglichkeit, die tatsächlichen Kosten der privaten Nutzung und der Fahrten zwischen Wohnung und Arbeitsstätte genau zu erfassen. Dies kann besonders für diejenigen vorteilhaft sein, die ihren Dienstwagen selten privat nutzen oder überwiegend für berufliche Fahrten einsetzen.

Trick für geringere Besteuerung

Der im Artikel erwähnte Trick, bei dem man nur 0,002 Prozent des Listenpreises pro Entfernungskilometer ansetzen muss, wenn man weniger als 15 Tage pro Monat zur Arbeit pendelt, kann eine erhebliche Steuerersparnis bedeuten. Dieser Ansatz kann insbesondere für Arbeitnehmer interessant sein, die im Homeoffice arbeiten oder nur teilweise in die Firma fahren müssen. Es ist wichtig, diese Regelung entweder direkt mit dem Arbeitgeber zu klären oder sie bei der Steuererklärung entsprechend anzugeben.

Fazit

Bei der Entscheidung zwischen der Ein-Prozent-Regelung und dem Fahrtenbuch sollten Arbeitnehmer ihre persönlichen Fahr- und Nutzungsgewohnheiten genau analysieren. Wer seinen Dienstwagen häufig privat nutzt, findet in der Ein-Prozent-Regelung eine unkomplizierte Lösung. Wer den Wagen hingegen selten privat nutzt, könnte mit einem Fahrtenbuch steuerlich besser fahren. Die Möglichkeit, die 0,002-Prozent-Regelung für die Wege zwischen Wohnung und Arbeitsstätte zu nutzen, sollte nicht übersehen werden, da sie zu erheblichen Einsparungen führen kann. Es empfiehlt sich, diese Optionen frühzeitig zu prüfen und gegebenenfalls steuerliche Beratung in Anspruch zu nehmen, um die optimale Lösung für die individuelle Situation zu finden.

Private Pkw-Nutzung als steuerpflichtiger Vorteil

Wie versteuert man die Privatnutzung vom Firmenwagen beim Arbeitnehmer?

Überlässt Ihr Arbeitgeber Ihnen ein betriebliches Kraftfahrzeug (Firmenwagen bzw. Dienstwagen), führt die private Nutzung des Firmenwagens zu einem steuerpflichtigen Vorteil. Die private Nutzungsmöglichkeit ist vom Arbeitnehmer als geldwerter Vorteil (Sachbezug) zu versteuern. Ihr Arbeitgeber muss den Sachbezug in Ihrer monatlichen Lohnabrechnung berücksichtigen und behält entsprechend Lohnsteuer ein.

Hinweis: Der steuerpflichtige Vorteil ist in Ihrer Lohnsteuerbescheinigung nicht gesondert ausgewiesen, sondern in Ihrem Bruttoarbeitslohn enthalten (Zeile 3 Ihrer Lohnsteuerbescheinigung). Sie müssen diesen daher in Ihrer Einkommensteuererklärung nicht getrennt erfassen oder angeben.

Arbeitgeber und Arbeitnehmer müssen für jedes Kalenderjahr festlegen, ob die Ermittlung des einkommensteuerpflichtigen Vorteils nach

- der Pauschalen Nutzungswertmethode (1-Prozent-Regelung) oder

- der Individuellen Nutzungswertmethode (Fahrtenbuch)

erfolgen soll. Das Verfahren darf bei demselben Kraftfahrzeug während des Kalenderjahres nicht gewechselt werden. Bekommen Sie unterjährig einen anderen Firmenwagen zur Verfügung gestellt, dürfen Sie die Bewertungsmethode neu festlegen.

Der private Nutzungsanteil wird in der Praxis nach der 1-Prozent-Regelung besteuert. Die Fahrtenbuchmethode kommt eher selten zur Anwendung - auch wenn die Fahrten durch ein elektronisches Fahrtenbuch mit weniger Aufwand aufgezeichnet werden dürfen.

Tipp: Halbe Bemessungsgrundlage für Plug-in-Hybrid-Fahrzeuge: Dürfen Firmenwagen auch privat genutzt werden, muss dieser Vorteil versteuert werden. Unabhängig davon, ob der Steuerpflichtige die pauschale 1 %-Methode oder das Fahrtenbuch zur Steuerberechnung wählt, spielt der Bruttolistenpreis des Firmenwagens bei der Besteuerung eine entscheidende Rolle. Je niedriger dieser ist, desto günstiger ist das private Fahrvergnügen. Einen besonderen Steuervorteil haben Plug-in-Hybridfahrzeuge in Aussicht: Der Bruttolistenpreis kann für die Steuerberechnung halbiert werden. Voraussetzung dafür ist, dass das Plug-in-Hybrid-Fahrzeug über eine bestimmte elektronisch ermittelte Fahrleistung verfügt oder dass bestimmte CO2-Grenzwerte nicht überschritten werden. Siehe auch Steuerliche Anreize für Hybrid- und Elektroautos.

Wie versteuert man die Privatnutzung vom Firmenwagen beim beherrschender Gesellschafter-Geschäftsführer einer GmbH?

Wenn ein beherrschender Gesellschafter-Geschäftsführer einer GmbH einen ihm überlassenen Dienstwagen nur für betriebliche Fahrten nutzen darf, obwohl ein Privatnutzungsverbot vereinbart wurde, spricht ein Anscheinsbeweis für die private Nutzung eines Dienstwagens. Dieser Anscheinsbeweis kann jedoch erschüttert werden, wenn der Gesellschafter-Geschäftsführer beispielsweise ein Fahrtenbuch führt, das belegt, dass der Wagen nicht privat genutzt wurde, oder wenn organisatorische Maßnahmen getroffen werden, nach denen der Dienstwagen abends auf dem Parkplatz der GmbH abzustellen und der Schlüssel abzugeben ist.

Im Streitfall war der Anscheinsbeweis nicht erschüttert worden, weil keine der genannten Möglichkeiten genutzt worden war. Insbesondere war der private Porsche Boxter kein gleichwertiges Fahrzeug; denn der Boxter war bereits 16 Jahre alt, hatte lediglich zwei Sitze und konnte wegen der Emissionsklasse Euro 2 nicht in städtischen Umweltzonen genutzt werden.

Da ein Privatnutzungsverbot vorlag, war die Privatnutzung als verdeckte Gewinnausschüttung zu bewerten. Maßgeblicher Wert ist der sog. gemeine Wert, also der Wert, der grundsätzlich bei Anmietung eines derartigen Fahrzeugs gezahlt werden müsste. Da die B-GmbH aber keine Autovermietung betrieb, konnte auf die tatsächlich entstandenen Kfz-Kosten zurückgegriffen werden, die um einen Gewinnzuschlag von 5 % bis 10 % sowie um die Umsatzsteuer von 19 % zu erhöhen waren. Dieser Wert war zwar höher als der vom Finanzamt im Wege der sog. 1 %-Methode ermittelte Wert; jedoch war dem FG eine Verböserung, d. h. Verschlechterung der Position der B-GmbH, aus verfahrensrechtlichen Gründen verwehrt.

Der Fall zeigt, dass ein beherrschender Gesellschafter-Geschäftsführer einer GmbH, dem ein Dienstwagen überlassen wird, sorgfältig darauf achten sollte, dass der Wagen nicht privat genutzt wird. Andernfalls kann es zu einer verdeckten Gewinnausschüttung kommen, die zu Steuernachzahlungen führen kann.

Wie versteuert man die Privatnutzung vom Firmenwagen beim Unternehmer?

Wird ein gemischt (geschäftlich und privat) genutzter Firmenwagen dem Betriebsvermögen zugeordnet, dann sind die Aufwendungen zu 100 % Betriebsausgaben. Die Kfz-Kosten, die auf die private Nutzung entfallen, dürfen den Gewinn nicht mindern. Die Versteuerung der privaten Pkw-Nutzung gilt auch für Unternehmer. Die Private Nutzung führt daher zu einer Nutzungsentnahme.

Beim Einzelunternehmer und Gesellschafter von Personengesellschaften wird die private Fahrzeugnutzung grundsätzlich mit der 1%-Regelung bewertet. Alternativ steht die Fahrtenbuchmethode zur Verfügung. Hinweis: Gesellschafter-Geschäftführer gelten als Arbeitnehmer.

Die private Nutzung wird mit

- mit den anteiligen Kosten berechnet bzw. geschätzt, wenn die betriebliche Nutzung nicht überwiegt (nicht mehr als 50%),

- mit der 1%-Regelung berechnet, wenn die betriebliche Nutzung überwiegt (mehr als 50%) und kein ordnungsgemäßes Fahrtenbuch geführt wird, oder

- mit den anteiligen tatsächlichen Kosten ermittelt, wenn ein Fahrtenbuch geführt wird.

Für Fahrten zwischen Wohnung und dem Mittelpunkt seiner dauerhaft angelegten betrieblichen Tätigkeit darf der Unternehmer nicht die tatsächlichen Fahrtkosten abziehen, sondern nur die Entfernungspauschale. Die Differenz, die auch pauschal ermittelt werden kann, ist gewinnerhöhend zu erfassen.

Wenn die private Pkw-Nutzung nach der pauschalen 1%-Regelung ermittelt wird, wird der Teil der Aufwendungen angesetzt, der auf Fahrten zwischen Wohnung und Betrieb entfällt und zwar pauschal mit 0,03% je Kalendermonat vom (auf volle 100 EUR abgerundeten) Bruttolistenpreis des Pkw im Zeitpunkt der Erstzulassung für jeden Entfernungskilometer. Ermittelt der Unternehmer seine private Pkw-Nutzung mit einem Fahrtenbuch, muss er die tatsächlichen Kosten feststellen, die auf die Fahrten zwischen Wohnung und Betrieb entfallen.

Hinweis: Durch geschickte Gestaltung kann, die meist negative 1%-Regelung umgegangen werden. Auch ermöglicht die Gestaltung notwendiges Betriebsvermögen zu vermeiden, so dass ein späterer Verkauf des Fahrzeugs nicht besteuert werden muss. Sie Steuertipps.

Wird das Fahrzeug zu 100 % betrieblich genutzt, dann muss keine Privatnutzung versteuert werden. Die bloße Behauptung, das Kraftfahrzeug werde nicht für Privatfahrten genutzt oder Privatfahrten würden ausschließlich mit anderen Kraftfahrzeugen durchgeführt, reicht nicht aus, um von dem Ansatz eines privaten Nutzungsanteils abzusehen. Dies gilt auch für gemietete oder geleaste Kraftfahrzeuge. Keine Kraftfahrzeuge i. d. S. sind Zugmaschinen oder Lastkraftwagen, die kraftfahrzeugsteuerrechtlich „andere Kraftfahrzeuge“ sind.

Betriebliche Fahrzeuge werden nach der Anscheinsvermutung auch für private Zwecke verwendet. Diese Anscheinsvermutung gilt nicht für Fahrzeuge zur Gegenstandsbeförderung, namentlich Lastkraftwagen (Lkws) und Werkstattwagen. Wann kann der Ansatz einer Privatnutzung verhindert werden und wann liegt ein Werkstattwagen überhaupt vor? Diese Video gibt Ihnen die nötigen Antworten.

Eine Privatnutzung bei der Steuererklärung nicht zu erklären, stellt sich als gefährliche Idee heraus. Das FG Münster hat in einem aktuellen wiederholt und bestätigt, dass dies eine Steuerhinterziehung darstellt. Der Versuch alleine ist schon strafbar. Es bedarf also schlüssigen Argumente, warum eine Kfz-Nutzung nicht versteuert wird. Sie sollten Ihre Argumente dem Finanzamt mitteilen, damit eine Steuerhinterziehung - auch wenn unterschiedliche Rechtsauffassungen bestehen - ausgeschlossen wird.

Ein Firmen-Pkw wird nach dem Anscheinsbeweis auch privat genutzt. Die Privatnutzung "muss versteuert werden". Hat der Unternehmer jedoch ein Privat-Pkw, der vom Gebrauchtwert und Status mindestens gleichwertig ist, dann kann der Anscheinsbeweis erschüttert und die Besteuerung vermieden werden.

Der private Nutzungsanteil eines zum Betriebsvermögen gehörenden Kraftfahrzeugs ist mit 1% des inländischen des inländischen Listenpreises im Zeitpunkt der Erstzulassung zuzüglich der Kosten für Sonderausstattungen einschließlich der Umsatzsteuer zu bewerten, wenn dieses zu mehr als 50 Prozent betrieblich genutzt wird.

Beispiel: Der Unternehmer A wohnt in A-Stadt und hat dort eine Betriebsstätte (Entfernung zur Wohnung 30 km). Eine zweite Betriebsstätte unterhält er in B-Stadt (Entfernung zur Wohnung 100 km). A fährt zwischen Wohnung und Betriebsstätte mit dem Betriebs-Kraftfahrzeug (Bruttolistenpreis: 22.500 €). Er ist an 40 Tagen von der Wohnung zur Betriebsstätte in B-Stadt gefahren, an den anderen Tagen zur Betriebsstätte in A-Stadt (insgesamt an 178 Tagen). Die nicht abziehbaren Betriebsausgaben sind wie folgt zu ermitteln:

|

|

22.500 € x 0,03 % x 30 km x 12 Monate = |

2.430,00 € |

|

|---|---|---|---|

| ./. 178 Tage x 30 km x 0,30 € = |

1.602,00 € |

|

|

|

|

828,00 € | ||

|

|

22.500 € x 0,002 % x 70 (100 ./. 30) km x 40 Tage = |

1.260,00 € |

|

| ./. 40 Tage x 100 km x 0,30 € = |

1.200,00 € |

||

|

|

|

|

60,00 € |

| Summe der nicht abziehbaren Betriebsausgaben |

888,00 € |

Begrenzung der pauschalen Wertansätze (sog. Kostendeckelung): Der pauschale Nutzungswert sowie die nicht abziehbaren Betriebsausgaben für Fahrten zwischen Wohnung und Betriebsstätte und Familienheimfahrten können die für das genutzte Kraftfahrzeug insgesamt tatsächlich entstandenen Aufwendungen übersteigen. Wird das im Einzelfall nachgewiesen, so sind diese Beträge höchstens mit den Gesamtkosten des Kraftfahrzeugs anzusetzen. Bei Anwendung der Kostendeckelung müssen dem Steuerpflichtigen als abziehbare Aufwendungen mindestens die Entfernungspauschale verbleiben.

Beispiel: Für ein zu mehr als 50 Prozent für betriebliche Zwecke genutztes Kraftfahrzeug (Bruttolistenpreis 35.600 €) sind im Wirtschaftsjahr 7.400 € Gesamtkosten angefallen. Das Kraftfahrzeug wurde an 200 Tagen für Fahrten zwischen Wohnung und Betriebsstätte (Entfernung 27 Kilometer) genutzt. Ein Fahrtenbuch wurde nicht geführt.

| 1. pauschaler Wertansatz nach § 4 Absatz 5 Satz 1 Nummer 6 EStG: | ||

|---|---|---|

| 35.600 € x 0,03 % x 27 km x 12 Monate = | 3.460,32 € |

|

| 2. privater Nutzungsanteil nach § 6 Absatz 1 Nummer 4 Satz 2 EStG: | ||

| 35.600 € x 1 % x 12 Monate = | 4.272,00 € |

|

| 3. Prüfung der Kostendeckelung: | ||

| Gesamtaufwendungen |

|

7.400,00 € |

| Pauschale Wertansätze (Summe aus 1. und 2.) |

|

7.732,32 € |

| Höchstbetrag der pauschalen Wertansätze |

|

7.400,00 € |

Die pauschalen Wertansätze übersteigen die entstandenen Gesamtkosten. Es liegt ein Fall der Kostendeckelung vor. Der pauschale Wertansatz für die Fahrten zwischen Wohnung und Betriebsstätte nach § 4 Absatz 5 Satz 1 Nummer 6 EStG und der private Nutzungsanteil nach § 6 Absatz 1 Nummer 4 Satz 2 EStG sind auf die Höhe der Gesamtaufwendungen von 7.400 € beschränkt. Die Entfernungspauschale nach § 4 Absatz 5 Satz 1 Nummer 6 i. V. m. § 9 Absatz 1 Satz 3 Nummer 4 EStG i. H. v. 1.620,00 € (200 Tage x 27 km x 0,30 €) ist zu berücksichtigen.

Beträgt der Umfang der betrieblichen Nutzung 10 bis 50 Prozent, darf der private Nutzungsanteil nicht mit der 1 %-Regelung bewertet werden. Der private Nutzungsanteil ist als Entnahme mit den auf die private Nutzung entfallenden tatsächlichen Selbstkosten zu bewerten. Für Fahrten zwischen Wohnung und Betriebsstätte und Familienheimfahrten sind die nicht abziehbaren Betriebsausgaben nach den o.g. km-Sätzen zu ermitteln.

Hinweis: Angemessenheit der Anschaffungskosten für ein KFZ: Ob und inwieweit ein unangemessener betrieblicher Repräsentationsaufwand i. S. d. § 4 Abs. 5 Satz 1 Nr. 7 EStG bei Beschaffung und Unterhaltung eines Kfz vorliegt, ist danach zu beurteilen, ob ein ordentlicher und gewissenhafter Unternehmer – ungeachtet seiner Freiheit, den Umfang seiner Erwerbsaufwendungen selbst bestimmen zu dürfen – angesichts der erwarteten Vorteile und Kosten die Aufwendungen ebenfalls auf sich genommen hätte (BFH vom 29.4.2014 – BStBl II S. 679). Zu den unter das Abzugsverbot des § 4 Abs. 5 Satz 1 Nr. 7 EStG fallenden Kraftfahrzeugaufwendungen gehört vor allem die AfA nach § 7 Abs. 1 EStG. Diese kann nur insoweit als Betriebsausgabe abgezogen werden, als sie auf den als „angemessen“ anzusehenden Teil der Anschaffungskosten entfällt. Die übrigen Betriebskosten (Kfz-Steuer und Versicherung, Kraftstoff, Instandsetzungs-, Wartungs- und Pflegekosten, Garagenmiete usw.) werden in der Regel nicht als „unangemessen“ i. S. d. § 4 Abs. 5 Satz 1 Nr. 7 EStG anzusehen sein, da diese Aufwendungen auch für ein „angemessenes“ Fahrzeug angefallen wären (BFH vom 8.10.1987 – BStBl II S. 853)

Vorsteuerabzug und der Umsatzbesteuerung bei unternehmerisch genutzten Kraftfahrzeugen:

- 1%-Regelung:

- Der Wert kann aus Vereinfachungsgründen auch bei der Umsatzsteuer zugrunde gelegt werden. Bei der Bemessung der Umsatzsteuer dürfen pauschal 20% für die Kfz-Kosten abgezogen werden, für die keine Vorsteuerbeträge geltend gemacht werden konnten.

- Der private Nutzungsanteil kann auch sachgerecht geschätzt werden (anstelle der 1%-Methode). Es werden nur die Kosten der Umsatzsteuer unterworfen, bei denen ein Vorsteuerabzug möglich war.

- Keine 1%-Regelung: Kosten laut Fahrtenbuch oder anderen Aufzeichnungen, die auf privaten Fahrten des Unternehmers entfallen

- Weniger als 50 Prozent betrieblich genutzt und kein Fahrtenbuch: Der Nutzungsanteil im Wege der Schätzung zu ermitteln, wobei der Umsatzbesteuerung grundsätzlich der für ertragsteuerliche Zwecke ermittelte private Nutzungsanteil zugrunde zu legen ist.

Hinweis: Wegen der USt-Senkung vom 1.7. - 31.12.2020 sind für 2020 jeweils 2 Berechnungen vorzunehmen (sowohl für die 1%-Methode als auch für die Fahrtenbuchmethode):

- Für das 1. Halbjahr mit 19 % USt

- Für das 2. Halbjahr mit 16 % USt

1 Prozent Regelung

Bei der 1%-Regelung bewertet Ihr Arbeitgeber die private Nutzung des Firmenwagens mit monatlich 1% des (Brutto-) Listenpreises in Deutschland im Zeitpunkt der Erstzulassung.

Nutzen Sie Ihren Firmenwagen auch für Fahrten zwischen Wohnung und erster Tätigkeitsstätte, ist diese Nutzung zusätzlich mit monatlich 0,03% des Listenpreises in Deutschland pro Entfernungskilometer anzusetzen. Für Familienheimfahrten im Rahmen einer doppelten Haushaltsführung sind je Entfernungskilometer 0,002 % des Listenpreises anzusetzen (EStG § 8 Abs. 2). Maßgebend ist die kürzeste Straßenverbindung zwischen Wohnung und Betriebsstätte. Die Entfernung ist auf volle Entfernungskilometer abzurunden, d. h., angefangene Kilometer bleiben unberücksichtigt.

Im Gegenzug können Sie in Ihrer Einkommensteuererklärung für diese Fahrten die Entfernungspauschale(sog. Pendlerpauschale) als Werbungskosten ansetzen (bis inkl. 2020: 0,30 EUR pro Entfernungskilometer; ab 2021: 0,30 EUR/km für bis zu 20 Entfernungskilometer, ab dem 21. Entfernungskilometer 0,35 EUR/km ).

Firmenwagen Rechner

Einen Firmenwagen dürfen Sie in der Regel nicht nur beruflich nutzen, sondern auch für private Fahrten. Dafür verlangt das Finanzamt Steuern. Den geldwerten Vorteil können Sie pauschal mit der sog. 1 Prozent Regel ermitteln.

Firmenwagen nach 1%-Methode

Beispiel: Bei einem Listenpreis des Wagens von 40.000 Euro und 10 km Entfernung ergeben sich 40.000 * 1% = 400 Euro + 10 km * 0,03% * 40.000 Euro = 520 Euro/ Monat. Auf ein volles Jahr gerechnet ergeben sich somit 6.240 Euro die als geldwerter Vorteil versteuert muss.

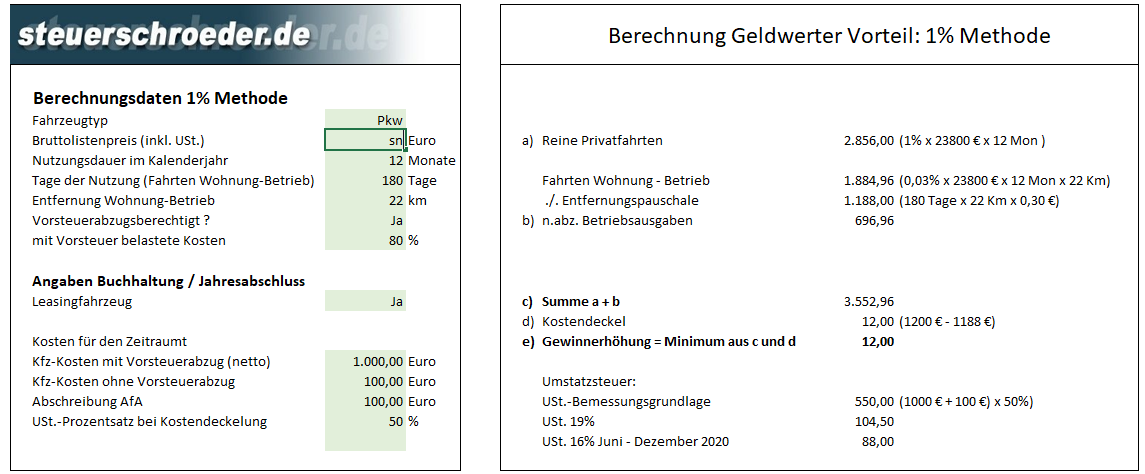

Diese Excel-Tabelle berechnet die steuerliche Bemessungsgrundlage für die private Nutzung eines Geschäftswagens durch den Arbeitnehmer / Unternehmer sowie die Umsatzsteuer, die für die private Nutzung zu zahlen ist.

Tipp: Eine Einzelbewertung der tatsächlichen Fahrten mit 0,002 % des Bruttolistenneupreises ist zulässig - BMF, Schreiben v. 4. 4. 2018 - S 2334 BStBl 2018 I S. 592; Rn. 10. Siehe hierzu Steuertipps

Der Bruttolistenneupreis als Bemessungsgrundlage für die 1-%-Regelung ist auch für gebrauchte Fahrzeuge anzuwenden und lt. BFH auch verfassungsgemäß.

Hinweis zur Umsatzsteuer: Haben Sie das Fahrzeug im Zeitraum 01.07.bis 31.12.2020 angeschafft, reduziert sich der Bruttolistenpreis als Ausgangsgröße der Bemessungsgrundlage wegen der befristeten Senkung des Umsatzsteuersatzes von 19 auf 16 %.

Tipp: Auch wenn der Arbeitgeber die 1-Methode anwendet, können Sie freiwillig ein Fahrtenbuch führen und Ihren Arbeitslohn bei der Einkommensteuerveranlagung korrigieren. Eine Aufstellung der tatsächlichen Kraftfahrzeugkosten erhalten Sie von Ihrem Arbeitgeber. Die Korrektur sollten Sie im Freitextfeld zur Einkommensteuererklärung erklären.

Ein neues Urteil vom EuGH aus Brüssel vom 20.1.2021 hält die deutsche Umsatzbesteuerung für die Fahrzeugüberlassung für rechtswidrig. Was sich ändert erfahren Sie in diesem Video.

Fahrtenbuch

Ein Fahrtenbuch soll die Zuordnung von Fahrten zur beruflichen bzw. betrieblichen Sphäre dokumentieren. Es muss laufend geführt werden. Erfassen Sie daher alle Fahrten in einem ordnungsgemäßen Fahrtenbuch. Dann kann die private Nutzung Ihres Firmenwagens mit den tatsächlichen Kraftfahrzeugkosten, die auf die Privatfahrten entfallen, versteuert werden.

Durch ein Fahrtenbuch lassen sich Steuern sparen, allerdings werden hierbei oft Fehler gemacht, mit der Folge, dass das Fahrtenbuch vom Finanzamt nicht anerkannt wird. Fahrtenbücher werden vom Finanzamt streng geprüft. Vorsicht: Oft wird versucht nachträglich ein Fahrtenbuch zu schreiben, was nicht nur nicht zulässig, sondern auch strafbar ist.

Anforderungen an ein Fahrtenbuch: Ein Fahrtenbuch muss zeitnah und in geschlossener Form geführt werden. Es muss die Fahrten einschließlich des an ihrem Ende erreichten Gesamtkilometerstandes vollständig und in ihrem fortlaufenden Zusammenhang wiedergeben. Das Fahrtenbuch muss mindestens folgende Angaben enthalten:

Erfahren Sie, wie Sie schnell und einfach ein elektronisches Fahrtenbuch führen können, welches auch vom Finanzamt anerkannt wird. Das Video zeigt Ihnen, wie Sie ein Fahrtenbuch richtig führen und Dienstwagenfahrten finanzamtssicher aufzeichnen.

Wie ein Fahrtenbuch richtig ausfüllen? Was ist dabei zu beachten? Das Wichtigste zum ordnungsgemäßen Fahrtenbuch:

- Sie müssen das Fahrtenbuch für das gesamte Jahr führen.

- Die dienstlich und privat gefahrenen Kilometer sowie die Fahrten zwischen Wohnung und erster Tätigkeitsstätte bzw. Betriebsstätte sind einzeln zu erfassen.

-

Für jede dienstliche bzw. betriebliche Fahrt müssen Sie insbesondere angeben:

- das Datum,

- den Kilometerstand zu Beginn und am Ende der Fahrt,

- das Reiseziel sowie

- den Reisezweck aufgesuchte Geschäftspartner

Elektronisches Fahrtenbuch: Ein elektronisches Fahrtenbuch ist anzuerkennen, wenn sich daraus dieselben Erkenntnisse wie aus einem manuell geführten Fahrtenbuch gewinnen lassen. Beim Ausdrucken von elektronischen Aufzeichnungen müssen nachträgliche Veränderungen der aufgezeichneten Angaben technisch ausgeschlossen, zumindest aber dokumentiert werden.

Durch ein Fahrtenbuch lassen sich Steuern sparen, allerdings werden hierbei oft Fehler gemacht, welche von dem Finanzamt dann nicht anerkannt werden. Auch wird oft versucht nachträglich ein Fahrtenbuch zu schreiben, was nicht zulässig und strafbar ist. Ebenso selbstgemacht Fahrtenbücher sind nicht gestattet - da diese leicht nachträglich geändert werden können.

Die Kraftfahrzeugaufwendungen sind anhand des Fahrtenbuches anteilig der privaten Nutzung, der Nutzung für Fahrten zwischen Wohnung und Tätigkeitsstätte / Betriebsstätte oder für Familienheimfahrten zuzurechnen. Zu den Gesamtaufwendungen für das Kraftfahrzeug (Gesamtkosten) gehören Kosten, die unmittelbar dem Halten und dem Betrieb des Kraftfahrzeugs zu dienen bestimmt sind und im Zusammenhang mit seiner Nutzung zwangsläufig anfallen. Zu den Gesamtkosten gehören nicht die Sonderabschreibungen. Außergewöhnliche Kraftfahrzeugkosten sind dagegen vorab der beruflichen oder privaten Nutzung zuzurechnen. Aufwendungen, die ausschließlich der privaten Nutzung zuzurechnen sind, sind vorab als Entnahme zu behandeln (z. B. Mautgebühren auf einer privaten Urlaubsreise).

Nichtanerkennung eines Fahrtenbuches: Wird die Ordnungsmäßigkeit der Führung eines Fahrtenbuches von der Finanzverwaltung nicht anerkannt, ist der private Nutzungsanteil nach der 1%-Methode zu bewerten, wenn die betriebliche Nutzung mehr als 50 Prozent beträgt. Für Fahrten zwischen Wohnung und Betriebsstätte sowie für Familienheimfahrten ist die Ermittlung der nicht abziehbaren Betriebsausgaben mit 0,03% bzw. 0,002% des inländischen Listenpreises vorzunehmen.

Was ist günstiger: 1%-Methode oder Fahrtenbuch?

Was ist günstiger? Geldwerten Vorteil mit Fahrtenbuch oder 1 Prozent Regel versteuern?

Die 1-%-Regelung ist oft steuerlich günstiger, wenn der Arbeitnehmer bzw. der Unternehmer den Firmenwagen

- viel privat fährt

- wenig betrieblich fährt

- die Entfernung zwischen Wohnung und erster Tätigkeitsstätte/ Betriebsstätte gering ausfällt.

- die Gesamtfahrleistung gering und Kilometerkosten hoch

Andersherum gilt, dass die Fahrtenbuchmethode meistens günstiger ist, wenn der Arbeitnehmer / Unternehmer mit dem Dienstwagen

- wenig privat fährt

- viel betrieblich fährt

- die Wohnung weiter entfernt von der ersten Tätigkeitsstätte/ Betriebsstätte liegt

- die Anschaffungskosten hoch sind

- das Fahrzeug gebraucht erworben wurde

- die Gesamtfahrleistung hoch und Kilometerkosten gering sind

Firmenwagenrechner: Geldwerter Vorteil Fahrtenbuch + 1%-Methode

Tipp: Der Arbeitgeber kann den privaten Nutzungsanteil auch pauschal versteuern (Pauschalierungsmöglichkeit mit 15 %).

Wie Sie die private Nutzung am günstigsten versteuern + mehrere hundert Euro Steuern sparen. Das Video zeigt, wann sich ein Fahrtenbuch für den Firmenwagen lohnt.

Haben Sie bisher auch auf ein Fahrtenbuch wegen des Aufwandes verzichtet? Berechnen Sie, wieviel Steuern Sie sparen können:

Firmenwagen nach Fahrtenbuch

Top Firmenwagen

Wann lohnt sich ein Firmenwagen mit Privatnutzung?

Die Frage, ob sich ein Firmenwagen mit Privatnutzung lohnt, hängt von verschiedenen Faktoren ab. Hier sind einige Überlegungen:

-

Häufigkeit der Privatnutzung: Wenn Sie den Firmenwagen nur gelegentlich privat nutzen, könnte es sich lohnen, die Kilometer separat zu erfassen und den geldwerten Vorteil, den Sie daraus ziehen, zu versteuern. Wenn Sie den Wagen jedoch häufig privat nutzen, kann es sich finanziell lohnen, einen Firmenwagen zu haben, da die Kosten für die private Nutzung in der Regel niedriger sind als die Kosten für einen eigenen PKW.

-

Steuerliche Auswirkungen: Die private Nutzung eines Firmenwagens hat steuerliche Auswirkungen, sowohl für den Arbeitgeber als auch für den Arbeitnehmer. Der Arbeitgeber muss den geldwerten Vorteil der Privatnutzung versteuern, während der Arbeitnehmer einen Teil seines Bruttogehalts als geldwerten Vorteil versteuern muss. Es ist daher wichtig, die steuerlichen Auswirkungen sorgfältig zu prüfen, bevor Sie sich für einen Firmenwagen mit Privatnutzung entscheiden.

-

Kosten des Firmenwagens: Die Kosten für einen Firmenwagen können je nach Modell und Ausstattung stark variieren. Es ist wichtig, die Gesamtkosten des Wagens, einschließlich Versicherung, Wartung und Reparaturen, Treibstoff, Leasing- oder Finanzierungskosten sowie die steuerlichen Auswirkungen der Privatnutzung, zu berücksichtigen.

-

Alternativen: Es ist auch wichtig, Alternativen zum Firmenwagen mit Privatnutzung zu berücksichtigen. Wenn Sie den Wagen nur selten privat nutzen, könnte es sich lohnen, ein eigenes Auto zu besitzen und die Kosten für die Privatnutzung des Firmenwagens separat zu erstatten. Wenn Sie den Wagen jedoch häufig privat nutzen, könnte es sinnvoller sein, einen eigenen PKW zu verkaufen und stattdessen einen Firmenwagen mit Privatnutzung zu nutzen.

Insgesamt hängt die Frage, ob sich ein Firmenwagen mit Privatnutzung lohnt, von vielen Faktoren ab. Es ist wichtig, sorgfältig zu prüfen, welche Option für Sie am besten geeignet ist, basierend auf Ihren individuellen Umständen und Bedürfnissen. Es empfiehlt sich, sich mit einem Steuerberater oder einem Finanzexperten zu beraten, um eine fundierte Entscheidung zu treffen.

Steuerliche Anreize für Elektroautos

Die Bundesregierung weitet die steuerlichen Maßnahmen zur Förderung der Elektromobilität aus. Deshalb wird der Kauf eines Elektrofahrzeugs steuerlich noch attraktiver. Zur Förderung der E-Mobilität wurde der Bruttolistenpreis, der die Berechnungsgrundlage für die 1%-Regelgung bildet für geförderte Fahrzeuge halbiert - für reine Elektrofahrzeuge sogar geviertelt (1/4tel des Bruttolistenpreises).

Mein Steuerberater-Kollege Prof. Dr. Christoph Juhn erklärt die Steuervorteile für Elektrofahrzeuge ab 2020 (halber Listenpreis, Elektrolieferfahrzeuge, Hybrid).

Merkblatt:

E-Mobilität: Besteuerung der Privatnutzung von E-Autos und Ladestationen

Artikelnummer: 1916, Stand: 01/2022, 12 Seiten

E-Dienstfahrzeuge werden attraktiver: Um das Ziel einer umweltfreundlichen Mobilität weiter umzusetzen, gelten künftig folgende Regelungen:

- Nutzfahrzeuge: Für rein elektrische Liefer- oder andere Nutzfahrzeuge und elektrisch betriebene Lastenfahrräder wird eine Sonderabschreibung von 50 Prozent im Jahr der Anschaffung eingeführt - zusätzlich zur regulären Abschreibung. Die Regelung gilt ab 2020 und ist bis Ende 2030 befristet.

- Firmenwagen: Bei der Dienstwagenbesteuerung wird die Bemessungsgrundlage für die private Nutzung eines betrieblichen Elektro- oder extern aufladbaren Hybridelektrofahrzeugs seit dem 1. Januar 2019 halbiert. Diese Maßnahme war zunächst bis Ende 2021 befristet und gilt nun bis Ende 2030.

- Ladevorrichtung: Das elektrische Aufladen eines Elektro- oder Hybridelektrofahrzeugs im Betrieb des Arbeitgebers ist aktuell bis Ende 2020 steuerfrei. Das gleiche gilt für die zeitweise Überlassung einer betrieblichen Ladevorrichtung zur privaten Nutzung. Auch diesen Steuervorteil können E-Fahrzeug-Nutzer nun bis Ende 2030 in Anspruch nehmen.

Zusammenfassung der Neuerungen ab 2020 durch das „Gesetz zur weiteren steuerlichen Förderung der Elektromobilität und zur Änderung weiterer steuerlicher Vorschriften“

-

Verbesserung der begünstigten Besteuerung der Privatnutzung von

Elektrofahrzeugen:

- Halbierung des geldwerten Vorteils für die Privatnutzung von Elektrofahrzeugen bis 2030.

- Für bestimmte emissionsfreie Elektrofahrzeuge mit einem Bruttolistenpreis von bis zu 40.000 € ist der geldwerte Vorteil nur noch zu einem Viertel anzusetzen.

- Halbierung der gewerbesteuerlichen Hinzurechnung für reine Elektrofahrzeuge, die gemietet oder geleast werden.

-

Verbesserung der begünstigten Besteuerung von Dienstfahrrädern:

- Steuerbefreiung für die private Nutzung eines betrieblichen Fahrrads oder eines Elektrofahrrads bis Ende 2030.

- Neue Möglichkeit der Lohnsteuerpauschalierung bei der unentgeltlichen oder verbilligten Übereignung eines Dienstfahrrads an Arbeitnehmer.

-

Verlängerung der Vergünstigungen im Zusammenhang mit dem Laden

von Elektrofahrzeugen:

- Steuerbefreiung für die kostenlose Nutzung von Lademöglichkeiten am Arbeitsplatz oder zur privaten Nutzung überlassene betriebliche Ladevorrichtungen.

- Pauschalversteuerung von geldwerten Vorteilen aus der unentgeltlichen oder verbilligten Übereignung einer Ladevorrichtung durch den Arbeitgeber oder von Zuschüssen des Arbeitgebers zu den Aufwendungen von Mitarbeitern für den Erwerb und die Nutzung einer Ladevorrichtung.

-

Neue Sonderabschreibung für Elektronutzfahrzeuge und elektrisch

betriebene Lastenfahrräder:

- Elektronutzfahrzeuge und elektrisch betriebene Lastenfahrräder können im Jahr der Anschaffung neben der Absetzung für Abnutzung nach § 7 Abs. 1 EStG zusätzlich eine Sonderabschreibung in Höhe von 50 % der Anschaffungskosten in Anspruch nehmen.

Auswirkungen für Mandanten

Die neuen Regelungen zur steuerlichen Förderung der Elektromobilität bieten Unternehmen und Arbeitnehmern eine Reihe von Vorteilen.

-

Unternehmen:

- Reduzierung der Lohnsteuer und der Sozialversicherungsbeiträge für die Privatnutzung von Elektrofahrzeugen durch Mitarbeiter.

- Reduzierung der gewerbesteuerlichen Hinzurechnung für reine Elektrofahrzeuge, die gemietet oder geleast werden.

- Möglichkeit der Lohnsteuerpauschalierung bei der unentgeltlichen oder verbilligten Übereignung eines Dienstfahrrads an Arbeitnehmer.

-

Arbeitnehmer:

- Steuerfreie oder pauschal besteuerte private Nutzung von Elektrofahrzeugen und Elektrofahrrädern.

- Steuerfreie oder pauschal besteuerte kostenlose Nutzung von Lademöglichkeiten am Arbeitsplatz.

Unternehmen und Arbeitnehmer sollten die neuen Regelungen prüfen und gegebenenfalls in Anspruch nehmen.

Ladesäule und Ladestrom: Wallbox steuerfrei oder nichts für die Steuer? Kann ein Arbeitnehmer die Kosten für seine private Wallbox oder Ladesäule von der Steuer absetzen? Kann der Arbeitgeber die tatsächlichen Kosten für das Aufladen der Wallbox seinem Arbeitnehmer steuerfrei erstatten oder ist die Erstattung auf die Pauschalen der Finanzverwaltung, die 2020 bestimmt wurden beschränkt?

Sie können mit Ihrem E-Auto jetzt Geld verdienen: Sie erhalten für Ihr E-Auto eine jährlich THG-Prämie (Prämie aus der Treibhausgas-Minderungsquote) von 275 EUR wegen der CO2-Einsparung. Über das Portal geld-fuer-eauto.de können Sie sich schnell und einfach registrieren, Fahrzeugbrief hochladen und die Prämie auszahlen lassen. Der Portal wickelt beantragt das Emissionszertifikat und verkauft es auf dem freien Markt.

Welche steuerliche Konsequenzen sich daraus ergeben, erfahren Sie in diesem Video. Die THG-Prämie ist bis zur Freigrenze von 255 EUR steuerfrei (sofern Sie keine weiteren Einnahmen aus sonstigen Leistungen bezogen haben). Als Arbeitnehmer können Sie eine höhere Freigrenze von 410 EUR für sich geltend machen.

Top Firmenwagen

Wie Sie mit dem Firmenwagen Steuern sparen

Bei der Versteuerung von Firmenwagen gibt es verschiedene Möglichkeiten, Steuern zu sparen. Hier sind einige gängige Methoden:

-

Fahrtenbuchmethode: Anstatt die pauschale 1%-Regelung zu nutzen, können Sie ein detailliertes Fahrtenbuch führen. Hierbei wird der private Nutzungsanteil anhand der tatsächlich gefahrenen Kilometer berechnet. Dies kann besonders vorteilhaft sein, wenn der private Anteil der Fahrten relativ gering ist. Siehe hierzu Fahrtenbuch.

-

1%-Regelung: Wenn das Führen eines Fahrtenbuchs zu aufwendig ist, kann die 1%-Regelung eine Alternative sein. Hierbei wird monatlich 1% des Listenpreises des Fahrzeugs als geldwerter Vorteil versteuert. Dies kann einfacher sein, kann aber bei geringer Privatnutzung zu höheren Steuerlasten führen. Siehe hierzu 1%-Methode.

-

0,03%-Regelung für Fahrten zwischen Wohnung und Arbeitsstätte : Wenn Sie die 1%-Regelung anwenden, müssen Sie zusätzlich 0,03% des Listenpreises pro Entfernungskilometer zwischen Wohnung und Arbeitsstätte versteuern. Hier können Sie sparen, indem Sie nachweisen, dass Sie den Firmenwagen nicht für den Weg zur Arbeit nutzen.

-

0,002%-Regelung: Wenn Sie den Dienstwagen nur gelegentlich für Fahrten zwischen Wohnung und Arbeitsstätte nutzen, können Sie statt der 0,03%-Regelung die 0,002%-Regelung anwenden. Dies ist auf 180 Tage im Kalenderjahr begrenzt.

-

Elektro- und Hybridfahrzeuge: Für Elektro- und Hybridfahrzeuge gibt es oft Steuervorteile. Die Bemessungsgrundlage für die 1%-Regelung kann bei diesen Fahrzeugen geringer sein. Siehe hierzu Steuerliche Anreize für Hybrid- und Elektroautos.

-

Nutzungsverbot und Nutzungsverzicht: Wenn vertraglich festgelegt wird, dass der Firmenwagen nicht privat genutzt werden darf und dies auch überprüft wird, entfällt die Versteuerung des geldwerten Vorteils. Siehe Nutzungsverbot

-

Poolfahrzeuge: Fahrzeuge, die als Poolfahrzeuge gekennzeichnet und genutzt werden, also von mehreren Mitarbeitern für betriebliche Fahrten verwendet werden, können unter bestimmten Voraussetzungen von der Versteuerung ausgenommen sein.

-

Zuzahlungen des Arbeitnehmers: Wenn der Arbeitnehmer sich an den Kosten des Fahrzeugs beteiligt, zum Beispiel durch eine monatliche Zuzahlung, kann dies den zu versteuernden geldwerten Vorteil mindern. Siehe hierzu Zuzahlung.

-

Dienstwagen für geringverdienende Mitarbeiter: Die Überlassung eines Dienstwagens an Mitarbeiter mit einem geringeren Einkommen kann steuerlich günstiger sein, da sich der geldwerte Vorteil nach dem persönlichen Steuersatz des Mitarbeiters richtet.

Es ist wichtig, dass alle Regelungen korrekt dokumentiert und eingehalten werden, um bei einer möglichen Prüfung durch das Finanzamt keine Probleme zu bekommen. Zudem sollten Sie immer die aktuellen steuerlichen Regelungen und mögliche Änderungen im Blick haben, da sich die Gesetzeslage ändern kann. Es empfiehlt sich, einen Steuerberater zu konsultieren, um die für Ihre Situation optimale Steuersparmethode zu wählen.

Ehegatten-Vorschaltmodell

Das Vorschaltmodell bietet eine interessante Möglichkeit zur Steueroptimierung im Kontext von Betriebs-Pkw. Durch die Nutzung dieses Modells können Unternehmer die Besteuerung des Verkaufserlöses eines Firmenwagens umgehen und gleichzeitig die steuerlichen Vorteile der Betriebsausgaben für die Nutzung des Fahrzeugs beibehalten. Hier sind die Schlüsselaspekte und Überlegungen zu diesem Modell:

Vorteile des Vorschaltmodells:

-

Vermeidung der Besteuerung des Verkaufserlöses: Indem eine dritte Person (z.B. Ehegatte, Lebenspartner oder Verwandter) den Pkw erwirbt und an den Betriebsinhaber vermietet, bleibt der Verkaufserlös außerhalb der steuerlichen Bemessungsgrundlage des Betriebsinhabers. Der Verkaufserlös wird stattdessen von der dritten Person erzielt, die ihn unter bestimmten Umständen steuerfrei vereinnahmen kann.

-

Betriebsausgaben: Die Mietzahlungen und alle laufenden Kosten, die der Betriebsinhaber für den Pkw aufwendet, können weiterhin als Betriebsausgaben abgesetzt werden. Dies reduziert das zu versteuernde Einkommen des Unternehmers.

-

Fremdübliche Konditionen: Um steuerrechtliche Anerkennung zu finden, müssen die Mietkonditionen fremdüblich sein. Das bedeutet, sie sollten den Bedingungen entsprechen, die auch mit einem unabhängigen Dritten vereinbart worden wären. Ein Vergleichsangebot von einem Mietunternehmen kann hier als Orientierung dienen.

Was geht:

-

Vorsteuerabzug realisieren: Durch die Anschaffung und Vermietung des Pkw durch die Ehefrau an den Ehemann konnte der Vorsteuerabzug geltend gemacht werden, obwohl der Ehemann selbst aufgrund seiner steuerfreien Umsätze dazu nicht berechtigt gewesen wäre.

-

Unternehmerische Tätigkeit der Ehefrau: Der BFH erkannte die Ehefrau als Unternehmerin an, da sie den Pkw mit eigenen Mitteln erwarb, an ihren Ehemann vermietete und somit nachhaltig einer Tätigkeit gegen Entgelt nachging.

-

Kein Gestaltungsmissbrauch: Der BFH sah in dem Modell keinen Rechtsmissbrauch, solange die finanzielle Unabhängigkeit der Ehefrau gegeben ist und sie die Mittel für den Erwerb und Unterhalt des Pkw aus eigenem Einkommen bzw. Vermögen leisten kann.

Was geht nicht:

-

Steuerpflichtige Vermietung mit Einschränkungen: Nicht alle Vermietungen können umsatzsteuerpflichtig behandelt werden. Insbesondere bei Grundstücken gibt es Einschränkungen.

-

Mindestbemessungsgrundlage bei nahestehenden Personen : Bei Vermietungen an nahestehende Personen, wie Ehegatten, muss eine Mindestbemessungsgrundlage berücksichtigt werden, die sich an den Anschaffungs- oder Herstellungskosten orientiert.

-

Marktübliches Entgelt: Die Vermietung muss zu einem marktüblichen Entgelt erfolgen, um steuerlich anerkannt zu werden. Ein überhöhtes Entgelt, das über dem Marktpreis liegt, ist nicht zulässig.

-

Private Nutzung: Die private Nutzung des Pkw durch die Ehefrau muss als unentgeltliche Wertabgabe versteuert werden, selbst wenn eine Vollvermietung vereinbart wurde.

-

Steuerliche und buchhalterische Pflichten: Die Unternehmereigenschaft bringt zusätzliche Pflichten mit sich, wie die Abgabe von Umsatzsteuervoranmeldungen, die den wirtschaftlichen Erfolg schmälern können.

Überlegungen und Risiken:

-

Steuerrechtliche Anerkennung: Es ist wichtig, dass die Gestaltung nicht ausschließlich steuerlich motiviert ist und die Verträge sorgfältig nach den üblichen Marktbedingungen gestaltet werden. Die Finanzverwaltung prüft solche Modelle genau, und eine offensichtliche Steuerumgehung kann zu steuerrechtlichen Nachteilen führen.

-

Vertragsgestaltung: Die Mietverträge sollten klar und eindeutig formuliert sein und alle relevanten Bedingungen enthalten, um als fremdüblich anerkannt zu werden. Dazu gehören Mietpreis, Laufzeit, Nutzungsbedingungen und Kündigungsregeln.

-

Einkunftsart der dritten Person: Obwohl der Verkaufserlös für die dritte Person grundsätzlich nicht steuerbar ist, hängt dies von der spezifischen steuerlichen Situation dieser Person ab. Es ist möglich, dass unter bestimmten Umständen Einkünfte aus Vermietung und Verpachtung oder andere Einkunftsarten relevant werden könnten.

-

Umsatzsteuer: Die Umsatzsteuerpflicht für die Mietzahlungen und den späteren Verkauf des Pkw sollte ebenfalls berücksichtigt werden. Die Regelungen können je nach den spezifischen Umständen variieren.

Fazit:

Das Ehegatten-Vorschaltmodell kann unter bestimmten Voraussetzungen steuerliche Vorteile bieten, insbesondere den Vorsteuerabzug ermöglichen, wo er sonst nicht möglich wäre. Die Anerkennung solcher Modelle ist jedoch stark einzelfallabhängig und erfordert eine sorgfältige Planung und Durchführung, um steuerrechtliche Risiken zu minimieren. Es ist ratsam, vor der Umsetzung solcher Gestaltungen fachkundigen Rat einzuholen, um die steuerlichen und rechtlichen Rahmenbedingungen vollständig zu verstehen und einzuhalten.

Ehegatten-Vorschaltmodell ist insbesondere eine interessante Möglichkeit für Unternehmer, die eigentlich nicht zum Vorsteuerabzug berechtigt sind, diesen dennoch mittelbar in Anspruch nehmen können. Durch die Vorschaltung eines zum Vorsteuerabzug berechtigten Unternehmers, in diesem Fall der Ehefrau, kann der Vorsteuerabzug aus dem Kauf eines Pkw realisiert werden. Der Bundesfinanzhof (BFH) hat dieses Modell unter bestimmten Voraussetzungen gebilligt, was die Tür für ähnliche Gestaltungen öffnet. Allerdings sind mit der Umsetzung dieses Modells auch einige Herausforderungen und Grenzen verbunden.

Steuertrick 50

Mit dem Steuertrick 50 für die Nutzung eines Firmenwagens Steuern sparen.

Der Trick:

Anstatt den Firmenwagen zu 70% betrieblich und zu 30% privat zu nutzen, wird die betriebliche Nutzung auf 50% reduziert. Dadurch entfällt die 1%-Regelung, die den privaten Nutzungsanteil pauschal versteuert.

Vorteile:

- Höhere Betriebsausgaben: Obwohl die betriebliche Nutzung geringer ist, können höhere Betriebsausgaben geltend gemacht werden.

- Steuerfreier Verkaufserlös: Der Verkaufserlös des Fahrzeugs muss nicht versteuert werden, da es nicht dem Betriebsvermögen zugeordnet werden muss.

Beispiel:

Bei einem gebrauchten Firmenwagen mit Anschaffungskosten von 40.000 Euro und einem Bruttolistenpreis von 80.000 Euro können durch den Trick im Vergleich zur 70%igen betrieblichen Nutzung und Anwendung der 1%-Regelung über vier Jahre ca. 6.700 Euro mehr an Betriebsausgaben geltend gemacht werden. Zusätzlich kann der Verkaufserlös von 20.000 Euro steuerfrei vereinnahmt werden.

Wichtig:

- Der Trick funktioniert nur für Einzelunternehmer und Personengesellschaften, nicht für GmbHs.

- Die 50%-Grenze für die betriebliche Nutzung darf nicht überschritten werden.

- Der Steuerberater sollte den Sachverhalt umfassend erläutern und die optimale Strategie empfehlen.

Fazit:

Mit dem "Steuertrick 50" können Unternehmer bei der Nutzung eines Firmenwagens Steuern sparen. Es ist jedoch wichtig, sich von einem Steuerberater beraten zu lassen, um die individuellen Möglichkeiten zu prüfen.

Steuern sparen durch Verzicht auf den Dienstwagen

Wenn Sie Ihren Dienstwagen nicht nach dem Fahrtenbuch versteuern, müssen Sie eine Pauschalsteuer (1%-Methode) zahlen.

Das Finanzministerium hat am 3. März 2022 erklärt, wann man 0,03% des Listenpreises pro Monat für Fahrten zwischen Zuhause und Arbeit versteuern muss und wann nur 0,002%.:

- Für jeden Kilometer von Zuhause zur Arbeit müssen Sie 0,03% des Listenpreises des Autos pro Monat versteuern.

- Wenn Sie den Wagen mehrmals am Tag für die gleiche Strecke nutzen, müssen Sie nicht mehr Steuern zahlen.

- Auch wenn Sie den Wagen nicht nutzen, weil Sie z.B. im Homeoffice sind oder krank, müssen Sie trotzdem Steuern zahlen.

Eine andere Möglichkeit:

- Wenn Sie nicht nach der 0,03%-Regel versteuern wollen, können Sie nur die tatsächlichen Fahrten versteuern. Das sind 0,002% des Listenpreises pro Kilometer, aber nur für maximal 180 Tage im Jahr.

- Sie müssen jeden Monat schriftlich beim Arbeitgeber melden, an welchen Tagen Sie den Wagen genutzt haben.

Wenn Sie den Wagen nicht privat nutzen dürfen:

- Wenn Sie den Wagen nicht privat nutzen dürfen, müssen Sie keine Pauschalsteuer zahlen.

- Dieses Verbot muss schriftlich festgehalten sein und überprüft werden.

- Wenn Sie sich nicht an das Verbot halten, könnte es sein, dass Sie doch Steuern zahlen müssen.

Was passiert bei vertragswidriger Nutzung:

- Wenn ein Geschäftsführer den Wagen privat nutzt, obwohl es nicht erlaubt ist, kann das als verdeckte Gewinnausschüttung (vGA) gewertet werden.

- Bei einem Verstoß sollten Sie darauf achten, dass die Steuer nur für den Monat des Verstoßes erhoben wird, es sei denn, es wurde jeden Monat dagegen verstoßen.

Das Finanzgericht Münster hat sich mit der privaten Nutzung eines Firmenwagens durch den alleinigen Gesellschafter-Geschäftsführer einer GmbH beschäftigt, auch wenn vertraglich festgelegt wurde, dass der Wagen nicht privat genutzt werden darf. Das Gericht meint, dass es normalerweise zu erwarten ist, dass der Wagen trotzdem privat genutzt wird, wenn keine konkreten Maßnahmen ergriffen werden, um dies zu verhindern. In dem Fall vom 28. April 2023 entschied das Gericht, dass die private Nutzung nicht als zusätzlicher Lohn gilt, sondern als eine vGA behandelt werden muss. Diese vGA sollte nicht pauschal, sondern nach einem Vergleich mit üblichen Konditionen bewertet werden.

Falls das Urteil des Finanzgerichts auch in der höheren Instanz, dem Bundesfinanzhof, Bestand hat, müssen Steuerpflichtige andere Wege finden, um zu beweisen, dass kein Privatgebrauch vorliegt. Dazu könnten sie zum Beispiel ein Fahrtenbuch führen oder andere Aufzeichnungen machen. Ein weiterer Punkt, der helfen könnte, ist, wenn der Geschäftsführer ein privates Auto besitzt, das dem Firmenwagen in Status und Wert ähnlich ist, was darauf hindeuten könnte, dass er den Firmenwagen nicht privat nutzt.

Steuervorteil bei einem Dienstwagen wenn er unter 50% betrieblich genutzt wird: Wenn ein Dienstwagen weniger als 50% betrieblich genutzt wird, kann er steuerlich nicht als Betriebsvermögen behandelt werden. Das hat zur Folge, dass die üblichen Steuerregeln, die bei einem überwiegend betrieblich genutzten Fahrzeug anfallen, nicht greifen. Stattdessen wird das Fahrzeug steuerlich wie folgt behandelt:

Vermeiden Sie den Fehler, den Pkw einem Betriebsvermögen zuzuordnen. Bei Zuordnung zum Betriebsvermögen ist der Verkauf voll steuerpflichtig.

Eine Alternative zum Firmenwagen sind das Jobticket und Dienstrad: Diese sind steuerfrei.

- Jobtickets: Zu Jahresbeginn wurden Jobtickets steuerfrei gestellt - allerdings unter Anrechnung auf die Entfernungspauschale. Künftig kann die Ausgabe eines Jobtickets mit 25 Prozent pauschal (durch den Arbeitgeber) versteuert werden. Dafür entfällt die Anrechnung auf die Entfernungspauschale.

- Fahrräder: Seit 2019 ist die Überlassung eines betrieblichen Fahrrads durch den Arbeitgeber steuerfrei. Die Steuerbefreiung gilt sowohl für Elektrofahrräder als auch für herkömmliche Fahrräder und wird bis Ende 2030 verlängert. Siehe auch Dienst-Fahrrad

Steuerspar-Möglichkeiten bei der Firmenwagenversteuerung: Arbeitnehmer sind insbesondere seit der Corona-Krise wegen Homeoffice, Kurzarbeit oder auch Krankheit deutlich weniger zur Firma gefahren. Die 0,03%-Methode ist steuerlich häufig nachteilig, da diese davon ausgeht, dass man 15 Mal im Monat fährt. Wenn Sie also weniger geefahren sind, sollten Sie die sog. 0,002%-Methode anwenden. Auch wenn Sie Ihr Auto für einen bestimmten Zeitraum nicht privat nutzen können / wollen, können Sie mit dem Privatnutzungsverbot oder Nutzungsverzicht Steuern sparen.

Tipp: Das Benzin zahlen und so Steuern sparen. Der Firmenwagen ist nach wie vor ein beliebter Gehaltsbestandteil. Oft werden jedoch Zuzahlungen zu hochwertigen Ausstattungen oder Treibstoff vereinbart. In diesen Fällen gibt es jetzt gute Nachrichten. Erfahren Sie hier, wie Sie mit Zuzahlungen Steuern sparen können.

Top Firmenwagen

Noch mehr hilfreiche Steuerrechner

Aktuelles + weitere Infos

Zweifelsfragen zur Privatnutzung von Dienstwagen

Das Bundesfinanzministerium (BMF) hat ein Schreiben veröffentlicht, das häufige Fragen zur Besteuerung der Privatnutzung von Dienstwagen klärt. Dieses Schreiben ist besonders relevant für Berater und behandelt Themen wie Nutzungsverbote, Nutzungsverzicht, unbefugte Nutzung, elektronische Fahrtenbücher und die Minderung des Nutzungswerts durch Zahlungen des Arbeitnehmers.

Hier sind die wichtigsten Punkte zusammengefasst:

-

Nutzungsverbot: Wenn dem Arbeitnehmer die private Nutzung des Dienstwagens vertraglich untersagt ist, entfällt der pauschale Nutzungswert. Das Verbot kann durch den Arbeitsvertrag oder andere Regelungen festgelegt sein und muss dokumentiert werden.

-

Nutzungsverzicht: Ein schriftlich erklärter Verzicht des Arbeitnehmers auf die Privatnutzung wird einem Nutzungsverbot gleichgestellt, sofern er dokumentiert wird.

-

Unbefugte Nutzung: Nutzt ein Arbeitnehmer den Dienstwagen ohne Erlaubnis privat, entsteht kein geldwerter Vorteil, solange der Arbeitgeber seine Schadenersatzforderung nicht erlässt.

-

Elektronische Fahrtenbücher: Diese müssen so geführt werden, dass nachträgliche Änderungen technisch ausgeschlossen oder zumindest dokumentiert werden. Die zeitnahe Erfassung von Fahrten muss innerhalb von sieben Tagen nach Fahrtende erfolgen.

-

Minderung des Nutzungswerts: Der Nutzungswert kann durch Zahlungen des Arbeitnehmers für die Nutzung oder durch Übernahme einzelner Kfz-Kosten gemindert werden. Dies muss vertraglich vereinbart sein. Eine Gehaltsumwandlung zählt jedoch nicht als Nutzungsentgelt.

-

Fahrtenbuchmethode: Individuell getragene Kfz-Kosten des Arbeitnehmers fließen nicht in die Gesamtkosten ein und erhöhen nicht den Nutzungswert. Es gibt eine Vereinfachungsregelung, die es erlaubt, diese Kosten doch einzubeziehen und als Nutzungsentgelt zu behandeln.

-

Fahrten zwischen Wohnung und Arbeitsstätte: Arbeitnehmer können wählen, ob der geldwerte Vorteil pauschal oder pro Fahrt berechnet wird. Ab 2019 muss der Arbeitgeber die Einzelbewertung im Lohnsteuerabzugsverfahren berücksichtigen, wenn der Arbeitnehmer dies verlangt.

Das BMF-Schreiben zielt darauf ab, Klarheit zu schaffen und ist strukturiert sowie übersichtlich gestaltet. Es soll Beratern und Betroffenen helfen, die lohnsteuerliche Behandlung der Privatnutzung von Dienstwagen besser zu verstehen und anzuwenden.

Zurechnung von Dienstwagen in Leasingfällen

Die Besteuerung von Dienstwagen, die über Leasingmodelle an Arbeitnehmer überlassen werden, wird nach einem Urteil des Bundesfinanzhofs und den darauf basierenden Regelungen des Bundesfinanzministeriums (BMF) wie folgt gehandhabt:

-

Grundsätzliche Regelung: Normalerweise wird die private Nutzung eines Dienstwagens nach der 1 %-Regelung oder der Fahrtenbuchmethode besteuert.

-

Sonderfall bei Sonderrechtsbeziehung: Wenn jedoch ein geleastes Fahrzeug dem Arbeitnehmer aufgrund einer besonderen, vom Arbeitsvertrag unabhängigen Rechtsbeziehung zuzurechnen ist, erfolgt die Besteuerung der sich daraus ergebenden Vorteile (wie z.B. Vorzugskonditionen des Arbeitgebers) nach allgemeinen Grundsätzen und nicht nach der 1 %-Regelung oder Fahrtenbuchmethode.

-

Anwendung der 1 %-Regelung oder Fahrtenbuchmethode: Diese Methoden kommen zur Anwendung, wenn der Anspruch auf die Überlassung des Fahrzeugs aus dem Arbeitsvertrag oder einer anderen arbeitsrechtlichen Grundlage resultiert. Dies ist der Fall, wenn:

- Der Arbeitnehmer im Rahmen einer Gehaltsumwandlung auf einen Teil seines Barlohns verzichtet und stattdessen das Nutzungsrecht an einem Fahrzeug erhält.

- Der Anspruch auf die Überlassung des Dienstwagens direkt als Teil der arbeitsvertraglichen Vergütung vereinbart wird, z.B. bei Vertragsabschluss oder bei einer Beförderung.

-

Keine Sonderrechtsbeziehung: In den oben genannten Fällen besteht laut BMF keine Sonderrechtsbeziehung, die eine andere Besteuerung rechtfertigen würde.

-

Voraussetzung für ein betriebliches Fahrzeug: Der Arbeitgeber muss zivilrechtlich der Leasingnehmer sein, nicht der Arbeitnehmer.

-

Keine steuerfreie Kilometerpauschale: Wenn die 1 %-Regelung oder die Fahrtenbuchmethode angewendet wird, darf der Arbeitgeber keine steuerfreien Kilometerpauschalen für Fahrten im Rahmen einer Auswärtstätigkeit mit diesem Fahrzeug erstatten.

Das BMF-Schreiben ist in allen offenen Fällen anzuwenden und klärt die steuerliche Behandlung von Dienstwagen in Leasingfällen, um für Arbeitgeber und Arbeitnehmer Klarheit zu schaffen.

Steuervergünstigung für die Privatnutzung von betrieblichen Elektro- und Hybridfahrzeugen

Die Steuervergünstigung für die private Nutzung von betrieblichen Elektro- und Hybridfahrzeugen wurde verbessert, um die Nutzung dieser Fahrzeuge in Unternehmen zu fördern. Für Elektro- und bestimmte Hybridfahrzeuge, die zwischen dem 1. Januar 2019 und dem 31. Dezember 2021 angeschafft wurden, wurde die Bemessungsgrundlage für die Versteuerung der Privatnutzung halbiert. Das bedeutet, dass anstatt 1 % des Listenpreises pro Monat nur 0,5 % versteuert werden müssen, wenn kein Fahrtenbuch geführt wird. Bei der Fahrtenbuchmethode sind entsprechend nur die Hälfte der Anschaffungskosten anzusetzen.

Die Förderung ist allerdings umstritten und wurde für Hybridfahrzeuge eingeschränkt, indem der Steuervorteil an bestimmte Umweltkriterien gebunden wurde. Die Neuregelung betrifft auch die Bewertung von Fahrten zwischen Wohnung und Arbeitsstätte sowie Familienheimfahrten im Rahmen einer doppelten Haushaltsführung, wobei sich der geldwerte Vorteil ebenfalls halbiert.

Für Plug-in-Hybride gilt die Neuregelung nur, wenn sie eine elektrische Reichweite von mindestens 40 km haben oder weniger als 50 g CO2 pro Kilometer ausstoßen. Wenn diese Kriterien nicht erfüllt sind, kann weiterhin ein Nachteilsausgleich in Anspruch genommen werden.

Die Regelung gilt auch für gebrauchte Elektrofahrzeuge, wobei das Datum der Erstzulassung irrelevant ist; entscheidend ist das Anschaffungsdatum. Die Neuregelung hat die Komplexität der Besteuerung der privaten Pkw-Nutzung in Deutschland erhöht, was von vielen als zusätzliche Belastung empfunden wird.

Keine Bagatellgrenze bei der Privatnutzung eines Firmenwagens

Das Finanzgericht Baden-Württemberg hat entschieden, dass Privatfahrten mit einem Firmenwagen, der zum Betriebsvermögen gehört, immer als Entnahme zu versteuern sind, unabhängig davon, wie gering der Anteil der Privatnutzung ist. In dem verhandelten Fall hatte eine Steuerberaterin, die einen Porsche als Betriebsvermögen führte, nur 5 % ihrer Fahrten als privat deklariert und keine Entnahme dafür angesetzt, da sie von einer Bagatellgrenze von 10 % ausging. Das Gericht stellte jedoch klar, dass das Gesetz keine solche Geringfügigkeitsgrenze kennt und die Besteuerung der Privatnutzung entweder nach der 1 %-Methode oder nach der Fahrtenbuchmethode erfolgen muss.

Das Urteil des Großen Senats des Bundesfinanzhofs zu gemischt-genutzten Aufwendungen, das einen vollständigen Betriebsausgabenabzug bei unbedeutender privater Mitveranlassung erlaubt, bezieht sich nur auf die Ausgabenseite und nicht auf die Einnahmenseite, wo die Entnahme angesetzt wird. Auch ein Schreiben des Bundesfinanzministeriums zu gemischten Aufwendungen aus dem Jahr 2010 behandelt nur den Betriebsausgabenabzug und nicht die Entnahmebesteuerung.

Zusammengefasst bedeutet dies, dass für die Besteuerung der Privatnutzung eines Firmenwagens keine Bagatellgrenze existiert und selbst eine geringe Privatnutzung von 5 % als Entnahme angesetzt und versteuert werden muss, wenn ein ordnungsgemäßes Fahrtenbuch geführt wird. Andernfalls muss die 1 %-Methode angewendet werden.

Übernahme von Kosten mindern den geldwerten Vorteil aus der Dienstwagenüberlassung

Einleitung:

Der Bundesfinanzhof (BFH) hat mit Urteil vom 15. Februar 2017 (VI R 2/15) entschieden, dass vom Arbeitnehmer selbst getragene Kfz-Kosten den geldwerten Vorteil aus der Überlassung eines betrieblichen Fahrzeugs auch bei der 1-%-Regelung mindern.

Sachverhalt:

In dem zugrunde liegenden Fall überließ ein Arbeitgeber einem Außendienstmitarbeiter einen betrieblichen PKW zur dienstlichen und privaten Nutzung. Der Arbeitnehmer trug sämtliche Benzinkosten, auch den auf die beruflichen Fahrten entfallenden Anteil. Die übrigen Kfz-Kosten übernahm der Arbeitgeber.

Entscheidung des BFH:

Der BFH hat entschieden, dass die von dem Arbeitnehmer getragenen Benzinkosten nicht als Werbungskosten, sondern bereits auf der Einnahmeseite vorteilmindernd zu berücksichtigen sind. Dies gilt auch für die von dem Arbeitnehmer auf seine beruflichen Fahrten entfallenden Kosten.

Die Begründung des BFH ist, dass die 1-%-Regelung und die Fahrtenbuchmethode als Spezialvorschriften die Bewertung des geldwerten Vorteils aus der Überlassung eines betrieblichen Fahrzeugs an den Arbeitnehmer regeln.

Zahlt der Arbeitnehmer für die außerdienstliche Nutzung (private Fahrten und Fahrten zwischen Wohnung und Arbeitsstätte) ein Nutzungsentgelt an den Arbeitgeber, mindert dies den Wert des geldwerten Vorteils. Es fehlt insoweit an einer Bereicherung des Arbeitnehmers.

Dasselbe gilt nach Auffassung des BFH auch bei Übernahme einzelner nutzungsabhängiger Kfz-Kosten durch den Arbeitnehmer.

Auswirkungen für die Praxis:

Die Entscheidung des BFH hat für Arbeitnehmer, die einen Dienstwagen mit der 1-%-Regelung bewerten, folgende Auswirkungen:

- Vom Arbeitnehmer selbst getragene Kfz-Kosten mindern den geldwerten Vorteil aus der Überlassung des Dienstwagens.

- Die Kosten für die private Nutzung des Dienstwagens sind insoweit nicht steuerpflichtig.

Fazit:

Die Entscheidung des BFH ist für Arbeitnehmer, die einen Dienstwagen mit der 1-%-Regelung bewerten, eine positive Nachricht. Sie können die von ihnen selbst getragenen Kfz-Kosten als Minderung des geldwerten Vorteils geltend machen.

Selbst getragene Garagenkosten mindern nicht den geldwerten Vorteil für Privatnutzung

Der Bundesfinanzhof (BFH) hat entschieden, dass die Kosten, die ein Arbeitnehmer für die Unterbringung eines Dienstwagens in seiner privaten Garage trägt, den geldwerten Vorteil aus der privaten Nutzung des Dienstwagens nicht mindern. Dies gilt insbesondere dann, wenn keine rechtliche Verpflichtung besteht, das Fahrzeug in einer Garage abzustellen.

Hier sind die wesentlichen Punkte der Entscheidung:

-

Keine Minderung des geldwerten Vorteils: Die vom Arbeitnehmer selbst getragenen Kosten für eine private Garage reduzieren nicht den geldwerten Vorteil, der sich aus der Überlassung eines Dienstwagens zur privaten Nutzung ergibt.

-

Rechtliche Verpflichtung entscheidend: Eine Minderung des geldwerten Vorteils kommt nur dann in Betracht, wenn eine rechtliche Verpflichtung des Arbeitnehmers gegenüber dem Arbeitgeber besteht, das Fahrzeug in einer Garage zu parken.

-

Bestätigung früherer Urteile: Der BFH bestätigt mit seiner Entscheidung die Urteile des FG Münster und des Niedersächsischen FG, die bereits in die gleiche Richtung gingen.

-

Empfehlung für Arbeitsverträge: Um mögliche geldwerte Vorteile zu mindern, sollten Arbeitnehmer und Arbeitgeber eine klare Vereinbarung treffen, die die Unterbringung des Dienstwagens in einer Garage verpflichtend macht. Eine solche Klausel sollte idealerweise im Arbeitsvertrag festgehalten werden.

-

Zusätzlicher Aufwand: Die Entscheidung kann dazu führen, dass die Einkommensteuererklärung für Mitarbeiter, die ihren Dienstwagen in einer Garage parken, komplexer wird, insbesondere wenn es sich um eine Garage im Miteigentum handelt. Auch die Berücksichtigung des geldwerten Vorteils im Lohnsteuerverfahren kann zusätzlichen Aufwand bedeuten.

Zusammengefasst bedeutet dies, dass Arbeitnehmer, die ihren Dienstwagen in einer privaten Garage parken und dafür Kosten tragen, diese nicht steuermindernd geltend machen können, es sei denn, es besteht eine vertragliche Verpflichtung dazu. Arbeitgeber und Arbeitnehmer sollten daher entsprechende vertragliche Regelungen treffen, um steuerliche Nachteile zu vermeiden.

Zahlungen des Arbeitnehmers für einen vom Arbeitgeber angemieteten Parkplatz mindern den geldwerten Vorteil für Dienstwagennutzung

Das Finanzgericht Köln hat in seinem Urteil vom 20. April 2023 (Az. 1 K 1234/22) entschieden, dass Zahlungen von Arbeitnehmern an ihren Arbeitgeber für die Anmietung eines Parkplatzes für ihren Firmenwagen den geldwerten Vorteil für die Nutzung des Dienstwagens mindern. Hier sind die wichtigsten Punkte des Urteils:

-

Hintergrund: Die Klägerin bot ihren Beschäftigten an, Parkplätze an oder in der Nähe der Arbeitsstätte für monatlich 30 Euro anzumieten. Einigen Beschäftigten standen Firmenwagen auch zur privaten Nutzung zur Verfügung.

-

1%-Regelung: Die Möglichkeit zur Privatnutzung eines Firmenwagens wird als geldwerter Vorteil bei der Lohnsteuer bzw. Einkommensteuer versteuert. Die Klägerin berechnete diesen Vorteil unter Anwendung der 1%-Regelung und zog dabei die von den Beschäftigten gezahlte Stellplatzmiete ab.

-

Finanzamt: Im Rahmen einer Betriebsprüfung vertrat das Finanzamt die Meinung, dass die Mietzahlungen den Nutzungswert nicht mindern dürften, da die Stellplatzmiete nicht zu den Gesamtkosten des Fahrzeugs gehöre. Das Finanzamt sah die Anmietung eines Stellplatzes an der Arbeitsstätte als nicht erforderlich für die dienstliche Nutzung des Fahrzeugs an und versteuerte die gekürzten Beträge nach.

-

Entscheidung des Finanzgerichts Köln: Die Richter folgten der Auffassung der Klägerin. Sie urteilten, dass es an einer Bereicherung der Arbeitnehmer fehle und damit an einer Grundvoraussetzung für das Vorliegen von Arbeitslohn. Die Stellplatzmiete mindere den Vorteil aus der Firmenwagenüberlassung bereits auf der Einnahmeseite. Diese Minderung trete unabhängig davon ein, ob die Miete für den Stellplatz freiwillig geleistet werde oder zur Erfüllung einer arbeitsvertraglichen Klausel oder zur Inbetriebnahme des Fahrzeugs erforderlich sei.

-

Rechtslage: Die Entscheidung ist nicht rechtskräftig. Das Finanzamt hat gegen das Urteil Revision eingelegt, die unter dem Aktenzeichen VI R 7/23 beim Bundesfinanzhof in München geführt wird.

Diese Entscheidung ist relevant für die steuerliche Behandlung von geldwerten Vorteilen aus der Nutzung von Dienstwagen und könnte Auswirkungen auf die Praxis der Berechnung solcher Vorteile haben.

Steuerliche Behandlung von Winterreifen

Die steuerliche Behandlung von Winterreifen für Firmenwagen ist wie folgt geregelt:

- Erstmalige Anschaffung: Der erste Satz Winterreifen für einen Firmenwagen gehört zu den Anschaffungskosten des Fahrzeugs. Das bedeutet, dass die Kosten für die Winterreifen zusammen mit dem Restwert des Fahrzeugs über die Nutzungsdauer abgeschrieben werden müssen. Die übliche Nutzungsdauer für Firmenwagen beträgt sechs Jahre.

- Ersatzkauf: Wenn Sie für einen Firmenwagen bereits einen Satz Winterreifen haben und neue Winterreifen kaufen müssen, weil die alten beispielsweise nicht mehr ausreichend Profil haben, dann handelt es sich bei den Kosten für die neuen Winterreifen um sofort abziehbare Betriebsausgaben.

Bei der 1%-Methode zur Besteuerung der privaten Nutzung von Firmenwagen spielen Winterreifen keine Rolle. Die Kosten für Winterreifen werden nicht in den Bruttolistenpreis des Fahrzeugs eingerechnet, der für die Berechnung der monatlichen Nutzungsentnahme verwendet wird.

Anschaffung eines Supersportwagens

Das FG München hat entschieden, dass die Anschaffung eines Supersportwagens und dessen Einsatz, um Kunden und Sponsoren ein „Rennfeeling“ zu ermöglichen sowie zu Marketingzwecken, zu den „schädlichen“ ähnlichen Zwecken i. S. des § 4 Abs. 5 S. 1 Nr. 4 EStG gehören. Das Abzugsverbot differenziere nicht danach, ob Aufwendungen nur Kosten verursachen oder ob es sich um Aufwendungen für Wirtschaftsgüter handele, mit denen Gewinne erzielt werden könnten.

Diese Entscheidung ist ein wichtiger Präzedenzfall für die steuerliche Behandlung von Luxus-PKWs im Betriebsvermögen. Denn sie bedeutet, dass der Betriebsausgabenabzug für die Anschaffung und den Betrieb eines solchen Fahrzeugs unter Umständen vollständig ausgeschlossen werden kann, wenn das Fahrzeug zu ähnlichen Zwecken eingesetzt wird wie ein Fahrzeug, das für Jagd, Fischerei, Segeljachten oder Motorjachten genutzt wird.

In dem entschiedenen Fall ging es um einen Unternehmer, der einen Supersportwagen für sein Unternehmen anschaffte. Das Fahrzeug wurde für Fahrten zu Kunden und Sponsoren sowie für Marketingzwecke genutzt. Das FG München hat entschieden, dass der Einsatz des Fahrzeugs zu diesen Zwecken einem „ähnlichen Zweck“ im Sinne des § 4 Abs. 5 S. 1 Nr. 4 EStG entspricht. Denn der Einsatz des Fahrzeugs diente dazu, den Unternehmer und sein Unternehmen in einem positiven Licht darzustellen und damit die Absatzchancen zu verbessern.

Die Entscheidung des FG München ist zu begrüßen, da sie der steuerlichen Gleichbehandlung von Luxus-PKWs und anderen Fahrzeugen dient. Denn auch Luxus-PKWs können für betriebliche Zwecke eingesetzt werden. Allerdings sollte der Einsatz eines Luxus-PKWs im Betriebsvermögen sorgfältig geprüft werden, um zu vermeiden, dass der Betriebsausgabenabzug vollständig ausgeschlossen wird.

In der Praxis wird das FG München-Urteil dazu führen, dass Finanzämter in Zukunft strenger bei der Beurteilung von Luxus-PKWs im Betriebsvermögen vorgehen werden. Unternehmer, die ein Luxus-PKW für ihr Unternehmen anschaffen, sollten daher darauf achten, dass das Fahrzeug auch tatsächlich für betriebliche Zwecke eingesetzt wird und nicht nur zu privaten Zwecken genutzt wird.

Hier einige Tipps für die steuerliche Behandlung von Luxus-PKWs im Betriebsvermögen:

- Erstellen Sie ein Fahrtenbuch, um die betriebliche Nutzung des Fahrzeugs zu dokumentieren.

- Begründen Sie den betrieblichen Nutzen des Fahrzeugs.

- Achten Sie darauf, dass das Fahrzeug nicht zu privaten Zwecken genutzt wird.

Wenn Sie diese Tipps beachten, können Sie das Risiko eines Ausschlusses des Betriebsausgabenabzugs für einen Luxus-PKW minimieren.

Rechtsgrundlagen zum Thema: Firmenwagen

UStAEUStAE 15.23. Vorsteuerabzug und Umsatzbesteuerung bei (teil-)unternehmerisch verwendeten Fahrzeugen

UStAE 15.23. Vorsteuerabzug und Umsatzbesteuerung bei (teil-)unternehmerisch verwendeten Fahrzeugen

LStH 8.1.9.10

Steuer-Newsletter

Steuer-Newsletter