Spekulationssteuer & Immobilien

Spekulationssteuer bei Immobilienverkauf - Höhe online berechnen

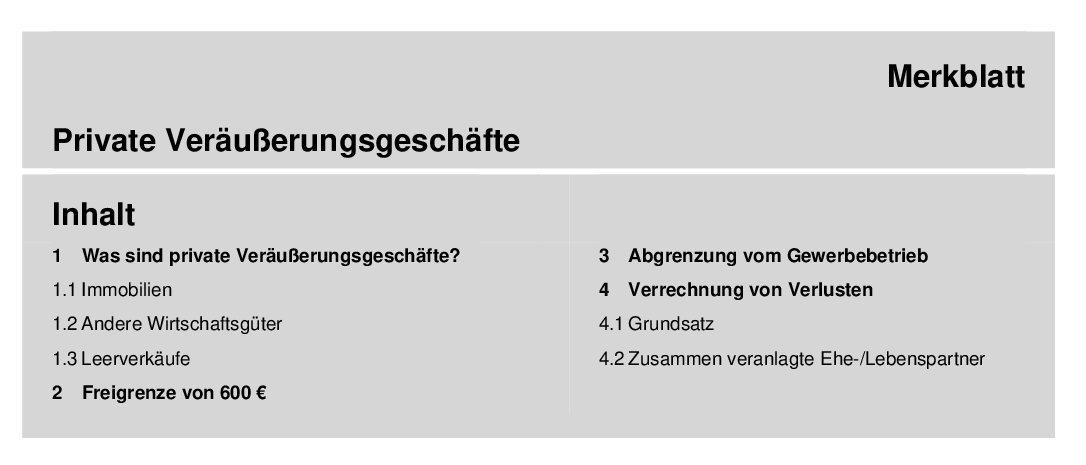

Inhaltsverzeichnis

Willkommen bei Spekulationssteuer & Immobilien

Wann können Sie Ihre Immobilie steuerfrei verkaufen?

Diese Frage beschäftigt viele Immobilienbesitzer. Die Antwort darauf hängt von verschiedenen Faktoren ab, die es zu berücksichtigen gilt. Doch Achtung: Bevor Sie zum Notar gehen, ist es ratsam, eine fundierte Steuerberatung in Anspruch zu nehmen. Denn nur Ihr Steuerberater kann die Steuerfreiheit in Ihrem konkreten Fall sicherstellen. Gerade bei größeren Beträgen ist Vorsicht geboten, um unnötige Steuerschäden zu vermeiden. Vertrauen Sie auf unsere Expertise – wir beraten Sie gerne! Unsere Mandanten-Information gibt Ihnen einen ersten Überblick darüber, unter welchen Voraussetzungen der Verkauf Ihrer Immobilie steuerfrei möglich ist.

Vorsicht Steuerfalle: Gewerblicher Grundstückshandel - Prüfen Sie jetzt die 3 Objekt-Grenze

Top Spekulationssteuer & Immobilien

Berechnung der Spekulationsfrist und Höhe des Spekulationsgewinns

Der Spekulationsgewinn ist beim Immobilienverkauf nicht die Differenz zwischen Anschaffungs- bzw. Herstellungskosten und Veräußerungspreis, sondern zuzüglich der in Anspruch genommenen Abschreibung (Gebäude-AfA). Die normale AfA (Absetzungen für Abnutzung) als auch erhöhten Sonderabschreibungen (z. B. auf Denkmalschutz-Immobilien) werden dem Gewinn wieder hinzu gezählt. Es kann dazu führen, dass Sie trotzdem Sie weniger für Ihre Immobilie erlösen einen Spekulationsgewinn versteuern müssen, weil die AfA wieder rückgängig gemacht wird. Damit wird die Frage der Spekulationssteuer besonders wichtig. Der Spekulationsgewinn ermittelt sich gem. § 23 Abs. 4 S. 1 EStG wie folgt:

Veräußerungspreis

- Anschaffungskosten

= Gewinn/ Verlust

+ bisher in Anspruch genommene AfA

- Veräußerungskosten

= Spekulationsgewinn

Rechner Spekulationssteuer

oder als

Tipp: Hier können Sie Immobilien kostenlos, online & sofort nach dem Vergleichswertverfahren oder Ertragswertverfahren kostenlos & online bewerten (anonym & sofort): Kostenlose Immobilienbewertung

Im Rahmen der Aufteilung eines Spekulationsgewinns ist eine Sonder-Abschreibung des Zeitraums der tatsächlichen Inanspruchnahme zuzuordnen. Nach § 23 Abs. 3 EStG ist Gewinn oder Verlust aus Veräußerungsgeschäften nach § 23 Abs. 1 EStG der Unterschied zwischen Veräußerungspreis einerseits und den Anschaffungs- oder Herstellungskosten und den Werbungskosten andererseits. Nach § 23 Abs. 3 Satz 4 EStG mindern sich die Anschaffungs- oder Herstellungskosten um Absetzungen für Abnutzung, erhöhte Absetzungen und Sonderabschreibungen, soweit sie bei der Ermittlung der Einkünfte i.S.d. § 2 Abs. 1 Satz 1 Nr.4 – 7 EStG abgezogen worden sind. Niedersächsisches FG Urteil vom 21.08.2013 - 9 K 252/11

Die Versteuerung des Spekulationsgewinns erfolgt mit dem individuellen Einkommensteuersatz: Einkommensteuerrechner. Die Freigrenze von 512 EURO dürfte bei Immobilien eine untergeordnete Rolle spielen. Seit 1999 können Verluste eines Jahres in das vorangegangene und die folgenden Jahre rück- bzw. vorgetragen werden. Spekulationsverluste aus der Zeit vor 1999 werden nicht berücksichtigt.

Steuertipp: Spekulationssteuer kann auch bei Eigentumsübertragungen in Rahmen einer Ehescheidung entstehen. Die Höhe des Spekulationsgewinns und damit die Spekulationssteuer hängt oftmals von der Immobilienbewertung a ab, z. B. Einlage oder Entnahme. Auch bei der Erbschaftssteuer kann die Immobilienbewertung einen erheblichen Einfluss auf die Besteuerung haben. Wir prüfen daher kostenlos, ob sich Gutachten für Ihre Immobilie lohnt. Mit einem Immobiliengutachten können Sie Spekulationssteuer sparen, da oftmals ein höherer steuerfreier Wert Ihrer Immobilie nachgewiesen werden kann. Sie können mit unserer kostenlosen Immobilienbewertung online den Wert Ihrer Immobilie selbst ermitteln. Gerne überprüfen wir für Sie kostenlos, ob sich eine Immobilienbewertung für Sie lohnen würde.

Top Spekulationssteuer & Immobilien

Spekulationssteuer für Immobilien umgehen

Das Umgehen von Steuern ist rechtlich problematisch und kann zu erheblichen Strafen führen. Allerdings gibt es legale Möglichkeiten, die Spekulationssteuer bei Immobilienverkäufen in Deutschland zu vermeiden. Hier einige Methoden:

-

Selbstgenutzte Immobilie: Wenn Sie eine Immobilie in den beiden Jahren vor dem Verkauf selbst genutzt haben, fällt keine Spekulationssteuer an, auch wenn Sie die Immobilie innerhalb von zehn Jahren nach dem Kauf wieder verkaufen. Dies gilt sowohl für ein Ein- und Zweifamilienhaus als auch für eine Wohnung.

-

Haltefrist beachten: Wenn Sie die Immobilie länger als zehn Jahre besitzen, fällt beim Verkauf keine Spekulationssteuer mehr an, unabhängig davon, ob Sie die Immobilie vermietet haben oder selbst genutzt haben.

-

Teil-Verkäufe vermeiden: Wenn Sie beispielsweise 90% einer Immobilie verkaufen und 10% behalten, dann kann das Finanzamt argumentieren, dass der Verkauf der 10% innerhalb der zehnjährigen Frist steuerpflichtig ist, auch wenn der Hauptverkauf nach zehn Jahren stattfindet.

-

Renovierungskosten absetzen: Wenn Sie in das renovierungsbedürftige Objekt investieren und es innerhalb der Spekulationsfrist verkaufen, können Sie die Renovierungskosten von Ihrem Gewinn abziehen. Das mindert die Bemessungsgrundlage für die Spekulationssteuer.

-

Verluste mit Gewinnen verrechnen: Wenn Sie innerhalb der zehnjährigen Spekulationsfrist eine Immobilie mit Verlust verkaufen und eine andere mit Gewinn, können Sie beide miteinander verrechnen.

Es ist wichtig zu betonen, dass die oben genannten Punkte allgemeine Informationen sind und nicht als rechtliche Beratung dienen. Die genaue Auslegung und Anwendung der Steuergesetze kann komplex sein. Daher ist es ratsam, sich vor dem Verkauf einer Immobilie von einem Steuerberater beraten zu lassen.

Die Rechtsform spielt ebenfalls bei der Besteuerung eine erhebliche Rolle. Durch die richtige Struktur, kann die Spekulationssteuer umgangen werden. Hierzu benötigt man eine Holding Gesellschaft sowie eine Objektgesellschaft, in der sich die Immobilie befindet. Es wird nicht die Immobilie (Asset), sondern die Anteile (Shares) verkauft. Der Unterschied zwischen einem Asset Deal und einem Share Deal spielt eine wichtige Rolle beim Immobilienverkauf aus steuerlicher Sicht.

Asset Deal vs. Share Deal:

-

Ein Asset Deal bezeichnet den direkten Kauf von Immobilien. Das bedeutet, dass die Immobilie selbst verkauft wird. Hierbei fallen in Deutschland Grunderwerbsteuer und möglicherweise Spekulationssteuer an, falls die Immobilie innerhalb der Spekulationsfrist von 10 Jahren verkauft wird.

-

Ein Share Deal hingegen bezieht sich auf den Kauf von Unternehmensanteilen einer Gesellschaft, die Immobilien besitzt. Wenn ein Investor nicht direkt die Immobilie, sondern die Anteile an der Gesellschaft kauft, die diese Immobilie besitzt, fällt in der Regel keine Grunderwerbsteuer an, solange nicht mehr als 95% der Anteile innerhalb von 5 Jahren an einen Käufer übergehen (Stand: 2022).

Steuerliche Vorteile:

-

Bei einem Share Deal wird in der Regel nur die Kapitalertragsteuer auf den Gewinn aus dem Verkauf von Gesellschaftsanteilen fällig, der in Deutschland derzeit 25% beträgt, zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer. Allerdings fallen nicht die hohen Steuersätze der Spekulationssteuer oder der Grunderwerbsteuer an. Bei dem Verkauf aus einer Holding fallen sogar nur 1,5% Steuern an.

-

Für Käufer kann ein Share Deal auch attraktiv sein, da sie Grunderwerbsteuer sparen können, die je nach Bundesland zwischen 3,5% und 6,5% liegt.

Risiken und Überlegungen:

-

Bei einem Share Deal erwirbt der Käufer nicht nur die Immobilien, sondern auch alle Rechte und Pflichten der Gesellschaft. Das beinhaltet auch mögliche Verbindlichkeiten oder andere Risiken.

-

Es ist zu beachten, dass der deutsche Gesetzgeber in der Vergangenheit bereits Versuche unternommen hat, die Share-Deal-Lücke zu schließen, um Steuerausfälle zu vermeiden. Daher ist es wichtig, die aktuellen gesetzlichen Regelungen und eventuelle Gesetzesänderungen im Blick zu behalten.

Wenn Sie überlegen, Ihre Immobilien auf diese Weise zu verkaufen, sollten Sie sich unbedingt von einem Steuerberater und/oder Rechtsanwalt beraten lassen, der auf Immobilientransaktionen spezialisiert ist.

Top Spekulationssteuer & Immobilien

Keine Spekulationsteuer auf das häusliche Arbeitszimmer

Keine Spekulationsteuer auf häusliches Arbeitszimmer bei Verkauf des selbstgenutzten Eigenheims: Der auf das häusliche Arbeitszimmer eines privat genutzten Eigenheims entfallende Veräußerungsgewinn führt nicht zu Einkünften aus privaten Veräußerungsgeschäften, wenn eine weit überwiegende Eigennutzung der Wohnung im Übrigen vorliegt.

Bei der Beurteilung der Eigennutzung einer in ihrer Gesamtheit zu betrachtenden Eigentumswohnung ist eine räumlich ausschließliche Eigennutzung deshalb nicht Voraussetzung für die Steuerbefreiung gemäß § 23 Abs. 1 Satz 1 Nr. 1 Satz 3 EStG, ist es unschädlich, wenn Teile der Wohnung tatsächlich nicht eigengenutzt, sondern zur Erledigung beruflicher Arbeiten eingesetzt werden. Das gilt zur Überzeugung des Senats jedenfalls dann, wenn eine weit überwiegende Eigennutzung der Wohnung im Übrigen vorliegt. So liegt der Fall hier, weil das hier vorliegende „Arbeitszimmer” – so es denn ein solches ist – nur 19,23 v.H. der Gesamtwohnfläche ausmacht, so dass eine Nutzung der Gesamtwohnung zu über 80 v.H. zu Zwecken der Eigennutzung vorliegt. Jede andere Sichtweise würde nach Auffassung des Senats zu unbefriedigenden Ergebnissen führen. Geht man nämlich davon aus, das ein häusliches Arbeitszimmer im Rahmen der Überschusseinkünfte kein eigenes Wirtschaftsgut darstellt, bedingte die Gegenansicht, dass jedwede Verrichtung beruflicher Tätigkeiten auch in anderen Räumlichkeiten, die nicht dem Typus des häuslichen Arbeitszimmers entsprechen – etwa in einer Arbeitsecke, an einem Schreibtisch im Schlafzimmer oder gar am Wohnzimmertisch – die Annahme einer Eigennutzung insoweit ausschlösse. Das bedingte bei Vorliegen der Tatbestandsvoraussetzungen des § 23 Abs. 1 EStG im Übrigen jeweils eine Untersuchung der tatsächlichen Nutzung der Wohnung auch in Fällen, in denen nie ein Arbeitszimmer steuerlich geltend gemacht worden war, etwa wenn die Finanzverwaltung aufgrund des Berufs des Steuerpflichtigen davon ausgehen muss, dass berufliche Tätigkeiten in der Wohnung regelmäßig verrichtet zu werden pflegen (vergl. zu den praktischen Auswirkungen der Gegenmeinung im Übrigen: Lehr, DStR 2007, 1199).

Der BFH hält es auch im Übrigen nicht für gerechtfertigt, das häusliche Arbeitszimmer im Rahmen der Besteuerung gemäß § 23 EStG wie ein eigenes Wirtschaftsgut zu behandeln und entsprechend den darauf entfallenden Gewinn bei Vorliegen der Voraussetzungen im Übrigen zu besteuern. Wäre ein solche Vorgehen noch diskutabel, wenn die Kosten des häuslichen Arbeitszimmers generell dem steuerlich relevanten Bereich zuzuordnen wären, so dass die Aufwendungen insoweit generell abzugsfähig wären, ist dies unter Berücksichtigung der gesetzgeberischen Grundentscheidung in § 4 Abs. 5 Nr. 6b Satz 1 EStG nicht der Fall. Denn die Norm enthält den Grundsatz, dass für häusliche Arbeitszimmer ein generelles Abzugsverbot besteht. Wenn dem u.a. der Gedanke der begrenzten Nachprüfbarkeit der Voraussetzungen im privaten Wohnbereich zugrundeliegt (vergl. Heinicke in Schmidt, EStG, 36. Auflage, § 4 Rz 591), erscheint es inkonsequent, im Rahmen des § 23 EStG die Integration des Arbeitszimmers in den privaten Wohnbereich – und damit in den eigengenutzten Bereich – auszublenden, um insoweit eine Besteuerung vornehmen zu können. Nach Auffassung des Senats ist insoweit vielmehr eine reziproke Behandlung dergestalt angezeigt, dass entweder die Aufwendungen für das häusliche Arbeitszimmer grundsätzlich steuerlich zu berücksichtigen sind und damit einhergehend im Rahmen des § 23 EStG der auf das häusliche Arbeitszimmer entfallende Gewinn zu besteuern ist, oder umgekehrt das häusliche Arbeitszimmer in jedweder steuerlicher Hinsicht unberücksichtigt bleibt. Dass die Kosten des Arbeitszimmers in Ausnahmefällen begrenzt und in weiteren Ausnahmefällen insgesamt abziehbar sein können, ändert hieran nach Auffassung des Senats nichts. Denn sie lässt den auch vom Gesetzgeber erkannten Grundsatz unberührt, dass das häusliche Arbeitszimmer Teil des privaten Wohnbereichs des Steuerpflichtigen ist und damit zur Sphäre seiner Eigennutzung gehört. FG Köln Urteil vom 20.03.2018 - 8 K 1160/15

Top Spekulationssteuer & Immobilien

3 Objektgrenze und Verklammerungsrechtsprechung

Weiterhin ist auch die sog. 3 Objektgrenze im Fünfjahreszeitraum zu beachten, damit der Verkauf nicht steuerpflichtig durch einen gewerblichen Grundstückshandel wird.

Überschreiten privater Vermögensverwaltung - Verklammerung auch bei unbeweglichen Wirtschaftsgütern und Überschreiten der zehnjährigen Haltefrist. Die Rechtsprechung, wonach der Ankauf, die Vermietung und der Verkauf von Wirtschaftsgütern zu einer einheitlichen, die private Vermögensverwaltung überschreitenden Tätigkeit verklammert sein können, ist nicht auf bewegliche Wirtschaftsgüter beschränkt, sondern gilt gleichermaßen für unbewegliche Wirtschaftsgüter. Eine Verklammerung kann auch dann zu bejahen sein, wenn die (beweglichen oder unbeweglichen) Wirtschaftsgüter veräußert werden, nachdem die in § 23 Abs. 1 Satz 1 EStG genannten Haltefristen abgelaufen sind.

Nach § 15 Abs. 2 Satz 1 EStG erfordert ein Gewerbebetrieb eine selbständige, nachhaltige Betätigung, die mit der Absicht, Gewinne zu erzielen, unternommen wird, sich als Beteiligung am allgemeinen wirtschaftlichen Verkehr darstellt und keine land- und forstwirtschaftliche, freiberufliche oder andere selbständige Tätigkeit ist. Ungeschriebenes Tatbestandsmerkmal des Gewerbebetriebs ist nach der Rechtsprechung des BFH, dass die Betätigung den Rahmen einer privaten Vermögensverwaltung überschreitet (ständige Rechtsprechung, z.B. BFH-Urteil vom 19. Januar 2017 IV R 50/14, BFHE 257, 35, BStBl II 2017, 456, Rz 26). Die Grenze der privaten Vermögensverwaltung zum Gewerbebetrieb wird bei der Vermietung von Grundstücken überschritten, wenn nach dem Gesamtbild der Betätigung und unter Berücksichtigung der Verkehrsauffassung die Ausnutzung substantieller Vermögenswerte durch Umschichtung gegenüber der Nutzung des Grundbesitzes im Sinne einer Fruchtziehung aus zu erhaltenden Substanzwerten (z.B. durch Selbstnutzung oder Vermietung) entscheidend in den Vordergrund tritt (ständige Rechtsprechung, z.B. BFH-Urteil vom 24. Juni 2009 X R 36/06, BFHE 225, 407, BStBl II 2010, 171, Rz 27). Bei dieser Abgrenzung ist auf das Gesamtbild der Verhältnisse und die Verkehrsanschauung abzustellen (z.B. BFH-Urteil in BFHE 257, 35, BStBl II 2017, 456, Rz 28).

Nach der Rechtsprechung des BFH kommt der Drei-Objekt-Grenze nur Indizwirkung zu. Steht aufgrund objektiver Umstände fest, dass der Grundbesitz mit der unbedingten Absicht erworben oder bebaut worden ist, ihn innerhalb kurzer Zeit zu verkaufen, ist ausnahmsweise ein gewerblicher Grundstückshandel selbst dann zu bejahen, wenn weniger als vier Objekte veräußert werden (z.B. BFH-Urteil in BFHE 225, 407, BStBl II 2010, 171, Rz 29, m.w.N.). Der BFH hat in solchen Fällen einen gewerblichen Grundstückshandel allerdings nur dann in Betracht gezogen, wenn ein zeitlicher Zusammenhang zwischen Erwerb/Errichtung und Veräußerung des Objekts besteht (z.B. BFH-Urteile vom 18. September 2002 X R 183/96, BFHE 200, 293, BStBl II 2003, 238, bei Veräußerung unmittelbar nach Fertigstellung oder bereits während Bauphase; vom 24. Januar 1996 X R 255/93, BFHE 180, 51, BStBl II 1996, 303, bei Haltedauer von ca. zwei Jahren; vom 14. Januar 1998 X R 1/96, BFHE 185, 242, BStBl II 1998, 346, bei Haltedauer von unter zwei Jahren; vom 9. Dezember 2002 VIII R 40/01, BFHE 201, 180, BStBl II 2003, 294, bei Haltedauer von bis zu acht Jahren; vom 1. Dezember 2005 IV R 65/04, BFHE 212, 106, BStBl II 2006, 259, bei Veräußerung eines kurz zuvor erworbenen Grundstücks mit einer vom Veräußerer noch zu errichtenden Einkaufspassage; in BFHE 234, 1, BStBl II 2011, 787, bei Haltedauer von ca. zehn Monaten). Wird das Gebäude hingegen bis zu der ggf. von Anfang an unbedingt beabsichtigten Veräußerung -ebenfalls von vornherein beabsichtigt- langjährig durch Vermietung genutzt, lässt sich in diesen Fällen allein durch den Verkauf keine gewerbliche Tätigkeit begründen. Denn ein derartiges Verhalten ist für einen Grundstückshändler, der auf (zeitnahen) Umschlag seiner Ware bedacht ist, unüblich. Dies gilt jedenfalls dann, wenn bis zur entgeltlichen Übertragung eine Vermietung von 20 Jahren erfolgt. Dieses Rechtsverständnis bestätigt § 23 Abs. 1 Satz 1 Nr. 1 EStG. Diese Norm enthält die erkennbare Wertung, dass die Veräußerung von Grundstücken oder Rechten, die den Vorschriften des bürgerlichen Rechts über Grundstücke unterliegen (z.B. Erbbaurechte), nach einer Haltedauer von über zehn Jahren -jedenfalls im Grundsatz- privater Natur ist (vgl. BFH-Urteil vom 5. April 2017 X R 6/15, BFHE 258, 289, Rz 19).

Top Spekulationssteuer & Immobilien

Spekulationsfrist bei Immobilien

Die Spekulationsfrist (Spekulationsgeschäft - Fristen) bei privaten und nicht selbst genutzten Immobilien hat sich 1999 von 2 auf 10 Jahre verlängert. Die Verlängerung der Spekulationsfrist auf 10 Jahre ist teilweise verfassungswidrig (siehe unten). Für die Berechnung der Spekulationsfrist ist der Zeitpunkt des Verpflichtungsgeschäfts maßgeblich. Das ist in der Regel der Abschluss des Kaufvertrags.

Die Spekulationsfrist für private Immobilienverkäufe von Immobilien beträgt 10 Jahre (Wenn Sie gewerblicher Grundstückshändler sind, dann sind die Verkäufe immer steuerpflichtig.). Hiervon gibt es jedoch 2 Ausnahmen. Trifft eine dieser Ausnahmeregelungen zu, handelt es sich nicht um ein Spekulationsgeschäft und die Veräußerung der Immobilie ist steuerfrei.

- In der 1. Ausnahme spricht der Gesetzgeber davon, dass eine Steuererhebung entfällt, wenn das zu veräußernde Immobilie „im Zeitraum n der Anschaffung bzw. Herstellung bis zur Veräußerung nur zu eigenen Wohnzwecken genutzt wurden“. Eine Nutzung zu eigenen Wohnzwecken setzt voraus, dass der Eigentümer die Wohnung tatsächlich selbst zu eigenen Wohnzwecken nutzt.

- Die 2. Ausnahme greift, wenn die Immobilie nicht ausschließlich zur Selbstnutzung gehalten wurde. Hierbei gibt der Gesetzgeber dann eine Zeitspanne vor, in dem das Objekt mindestens selbst genutzt werden muss. Im Gesetzestext heißt es hierzu, dass im Jahr der Veräußerung und in den beiden vorangegangenen Jahren eine Nutzung zu eigenen Wohnzwecken vorgelegen haben muss. Hierbei ist es dann nicht notwendig, dass es sich um volle Jahre handelt.

Ein Gebäude wird auch dann zu eigenen Wohnzwecken genutzt, wenn es der Steuerpflichtige nur zeitweilig bewohnt, sofern es ihm in der übrigen Zeit als Wohnung zur Verfügung steht. Unter § 23 Abs. 1 Satz 1 Nr. 1 Satz 3 EStG können deshalb auch Zweitwohnungen, nicht zur Vermietung bestimmte Ferienwohnungen und Wohnungen, die im Rahmen einer doppelten Haushaltsführung genutzt werden, fallen. Eine Nutzung zu eigenen Wohnzwecken "im Jahr der Veräußerung und in den beiden vorangegangenen Jahren" (§ 23 Abs. 1 Satz 1 Nr. 1 Satz 3 2. Alternative EStG) liegt vor, wenn das Gebäude in einem zusammenhängenden Zeitraum genutzt wird, der sich über drei Kalenderjahre erstreckt, ohne sie – mit Ausnahme des mittleren Kalenderjahrs – voll auszufüllen.

Wirkt bei einem notariellen Kaufvertrag über ein Grundstück innerhalb der zweijährigen Spekulationsfrist auf der Käuferseite ein vollmachtloser Vertreter mit und genehmigt der Käufer das Rechtsgeschäft außerhalb der Spekulationsfrist, so ist das private Veräußerungsgeschäft nicht nach § 23 Abs. 1 Nr. 1 Buchst. a EStG steuerbar. Die Genehmigung wirkt steuerrechtlich nicht auf den Zeitpunkt der Vornahme des Rechtsgeschäfts zurück. BFH Urteil vom 02.10.2001 - IX R 45/99

Veräußerung einer Beteiligung an einer Personengesellschaft ist kein Spekulationsgeschäft: Der Senat bleibt dabei, daß Erwerb und Veräußerung von (Unter-)Beteiligungen an einer Personengesellschaft auch dann nicht unter § 23 Abs.1 Nr.1 Buchst.a EStG a.F. fielen, wenn das Gesellschaftsvermögen ausschließlich aus Grundstücken bestand, und daß § 39 Abs.2 Satz 2 AO an diesem Auslegungsergebnis nichts änderte. BFH Urteil vom 10.07.1996 - X R 103/95

Erwirbt ein Steuerpflichtiger eine Beteiligung an einer grundstücksbesitzenden GbR, ist die anschließende Veräußerung des Grundstücks durch die Gesellschaft innerhalb der mit dem Beteiligungserwerb beginnenden Spekulationsfrist ihm nach der sog. Bruchteilsbetrachtung des § 39 Abs. 2 Nr. 2 AO anteilig als steuerpflichtiger Spekulationsgewinn zuzurechnen. Die fehlende Personenidentität zwischen dem Erwerber des GbR-Anteils einerseits und der GbR als Veräußerin des Grundstücks ist für den Tatbestand des § 23 EStG unschädlich. Der Spekulationsgewinn aufgrund der Veräußerung des Grundstücks ist aufgrund des Anteilserwerbs „in der Einheit der Gesellschaft” in der gesonderten und einheitlichen Gewinnfeststellung der GbR zu erfassen, wenn die GbR-Anteile der ausscheidenden Gesellschafter von den verbleibenden beiden Altgesellschaftern am selben Tag und mit demselben Vertrag innerhalb einer einheitlichen Urkunde erworben worden sind (Abgrenzung zum BFH-Urteil vom 21. Januar 2014 IX R 9/13, BFHE 244, 225, BFH/NV 2014, 745). Gibt der Gesellschafter einer Grundstücksgesellschaft, die Einkünfte aus Vermietung und Verpachtung erzielt, dieser ein verzinsliches Darlehen, sind die Darlehenszinsen nicht in die Einkünfteermittlung der Gesellschaft einzubeziehen, sondern Einnahmen aus Kapitalvermögen des Gesellschafters. FG Düsseldorf Urteil vom 14.01.2015 - 15 K 2051/12 F

Werden Grundstücke innerhalb von zwei Jahren nach dem Erwerb wieder veräußert, ist der Veräußerungsgewinn als Spekulationsgewinn zu versteuern ( § 23 Abs. 1 Nr. 1a EStG ). Wird eine Eigentumswohnung mit einem Dachboden im absoluten Rohzustand erworben und nach Ausbau mit einer Dachgeschoßwohnung nach 1 ¾ Jahren veräußert, ist zwischen dem Miteigentumsanteil am Grund und Boden und der Dachgeschoßwohnung zu unterscheiden. Hinsichtlich des Miteigentumsanteils ist ein Spekulationsgewinn (Spekulationsgeschäft) gegeben. Hinsichtlich Dachboden/Dachgeschoßwohnung fehlt es an der Identität des erworbenen und des veräußerten Wirtschaftsguts; insoweit fällt kein Spekulationsgewinn an. Nach der Anschaffung vorgenommene Herstellungsmaßnahmen schließen die Annahme eines Spekulationsgeschäftes nur aus, wenn dadurch das angeschaffte Wirtschaftsgut bei wirtschaftlicher Betrachtung in ein anderes ("aliud") umgestaltet wird. Baut der Käufer einer Eigentumswohnung, die beim Erwerb lediglich aus einem "Dachboden im absoluten Rohzustand" besteht, diese zu einer Dachgeschoßwohnung aus, um sie anschließend zu veräußern, kommt ein Spekulationsgeschäft nicht hinsichtlich der Dachgeschoßwohnung, sondern nur hinsichtlich des Miteigentumsanteils am Grund und Boden in Betracht (Abgrenzung zu BFH-Urteil vom 29. März 1989 X R 4/84, BFHE 156, 465, BStBl II 1989, 652). BFH Urteil vom 27.08.1997 - X R 26/95

Auseinandersetzung einer stillen Gesellschaft keine Spekulationseinkünfte im Sinne von § 23 Abs. 1 EStG: Die Kündigung und Auseinandersetzung einer stillen Gesellschaft im Sinne von § 230 HGB ist kein Veräußerungsgeschäft im Sinne des § 23 Abs. 1 EStG. § 23 EStG kann auf die Auseinandersetzung einer stillen Gesellschaft auch nicht analog angewendet werden. Selbst bei entgeltlicher Anschaffung dieser Beteiligung innerhalb der Spekulationsfrist kann deshalb kein steuerpflichtiger Spekulationsgewinn entstehen. FG Hamburg Urteil vom 20.01.2004 - III 362/01

Spekulationsgewinnbesteuerung bei selbst genutzter Ferienwohnung: Eine Eigennutzung i.S.v.§ 23 Abs. 1 Satz 1 Nr. 1 Satz 3 Alt. 2 EStG ist bei einer als Zweitwohnung genutzten Ferienwohnung nicht gegeben, wenn diese nicht aus beruflichen Gründen - etwa im Wege der doppelten Haushaltführung - vorgehalten und genutzt wird, sondern im Wesentlichen für Erholungsaufenthalte. FG Köln Urteil vom 18.10.2016 - 8 K 3825/11

Vorsicht ist bei der Immobilienveräußerung auch hinsichtlich "Liebhaberei" angebracht, wie z.B. keine Überschusserzielungsabsicht bei Immobilienveräußerung kurze Zeit nach Erwerb (Schl.-Holst. FG v. 7.5.1998, DStR E 2000 S. 235, (NZB IX B 119/98)

Top Spekulationssteuer & Immobilien

Aktuelles + weitere Infos

- Spekulationsgewinn bei Verkauf eines Einfamilienhauses im Trennungsfall

- Spekulationsgewinn nach Teilung eines selbstgenutzten Grundstücks

- Spekulationsfrist auf Immobilien ist teilweise verfassungswidrig

- Schuldzinsen für fremdfinanzierte Anschaffungskosten einer Immobilie nach Veräußerung dieser Immobilie

- Einkommensteuerliche Folgen der Rückabwicklung eines Grundstückskaufvertrags

- Weitere Infos im Steuerlexikon

Spekulationsgewinn bei Verkauf eines Einfamilienhauses im Trennungsfall

Der Bundesfinanzhof (BFH) hat entschieden, dass der trennungsbedingte Verkauf eines Miteigentumsanteils an einem Einfamilienhaus innerhalb der zehnjährigen Spekulationsfrist steuerpflichtig ist. Der Kläger war mit seiner Ehefrau Eigentümer eines Einfamilienhauses, aus dem er sich im Jahr 2015 ausgezogen hatte. Die Ehe wurde im Jahr 2017 geschieden. Der Kläger verkaufte im Jahr 2017 seinen Miteigentumsanteil an der Immobilie an seine Ex-Frau. Der BFH hat entschieden, dass der Verkauf steuerpflichtig ist, da der Kläger vor dem Verkauf aus dem Haus ausgezogen war und es nicht mehr selbst genutzt hatte. Die Tatsache, dass die Ehefrau und das gemeinsame Kind das Haus weiterhin bewohnten, ist für die Besteuerung des Spekulationsgewinns unerheblich.

Das Urteil des BFH zeigt, dass Steuerpflichtige, die sich trennen, bei einem Verkauf einer Immobilie im eigenen Vermögen darauf achten müssen, dass die Spekulationsfrist abgelaufen ist. Wird die Immobilie innerhalb der Spekulationsfrist verkauft, ist der erzielte Gewinn steuerpflichtig, auch wenn der Verkauf aus Gründen der Scheidung erfolgt.

Spekulationsgewinn nach Teilung eines selbstgenutzten Grundstücks

Wenn ein Steuerpflichtiger ein selbstgenutztes Grundstück in zwei Flurstücke teilt und er anschließend das unbebaute Flurstück noch innerhalb der zehnjährigen Spekulationsfrist verkauft, ist der erzielte Gewinn als Spekulationsgewinn steuerpflichtig. Die Steuerpflicht besteht nicht, wenn das Grundstück bis zur Teilung selbstgenutzt wurde.

Im konkreten Fall kauften die Kläger im März 2014 ein ca. 3.800 qm großes Grundstück mit einer Ruine bebautes Grundstück zum Preis von 123.000 €. Sie sanierten das Gebäude und zogen im Jahr 2015 dort ein. Im Mai 2019 ließen sie das Grundstück in zwei Flurstücke teilen; das neue Flurstück war 1.000 qm groß und unbebaut. Die Kläger verkauften das neue Flurstück im Juni 2019 zum Kaufpreis von 90.000 € und nutzten das andere, bebaute Flurstück mit einer Größe von 2.800 qm weiterhin selbst. Das Finanzamt behandelte den Verkauf als steuerpflichtigen Spekulationsgewinn in Höhe von 76.400 €, indem es von dem Kaufpreis Anschaffungskosten in Höhe von 23.600 € (1.000 qm x 23,60 € Bodenrichtwert) abzog. Hiergegen wehrten sich die Kläger.

Das Niedersächsische Finanzgericht (FG) wies die Klage weitgehend ab:

Die Voraussetzungen eines steuerpflichtigen Spekulationsgewinns waren erfüllt. Die Kläger haben innerhalb von zehn Jahren ein Grundstück gekauft und – teilweise – wieder verkauft und dabei einen Gewinn erzielt.

Das verkaufte Flurstück diente nicht eigenen Wohnzwecken. Zwar gehörte das verkaufte Flurstück ursprünglich zum ca. 3.800 m² großen Grundstück, das selbstgenutzt wurde. Diese Selbstnutzung endete aber mit der Teilung des Grundstücks in zwei Flurstücke. Ab diesem Zeitpunkt wurde nur noch das bebaute Flurstück mit einer Größe von ca. 2.800 m² selbstgenutzt. Das neue Flurstück wurde vor dem Verkauf nicht mehr selbst genutzt.

Das Finanzamt hat allerdings den Spekulationsgewinn falsch berechnet: Von dem Veräußerungspreis von 90.000 € waren Anschaffungskosten in Höhe von 31.840 € abzuziehen, so dass sich ein Spekulationsgewinn von 58.160 € statt 76.400 € ergab. Der ursprüngliche Kaufpreis von 123.000 € entfiel angesichts der Bebauung mit einer Ruine ausschließlich auf den Grund und Boden, so dass sich ein Quadratmeterpreis von 31,84 € ergab (123.000 € : 3.863 qm) und somit 31.840 € abzuziehen waren.

Die Steuerbefreiung für den Verkauf selbstgenutzter Grundstücke wird gewährt, um Grundstücksveräußerungen nicht zu besteuern, die aufgrund eines Wohnsitzwechsels erfolgen. Einen derartigen Wohnsitzwechsel gab es im Streitfall nicht, weil die Kläger weiterhin das im Jahr 2014 erworbene Grundstück selbst nutzen.

Die Finanzverwaltung nimmt bei einer Veräußerung des selbstgenutzten Grundstücks auch den dazugehörigen Grund und Boden aus, soweit es sich um die für die entsprechende Gebäudenutzung erforderlichen und üblichen Flächen handelt. Das FG hat offengelassen, ob es sich im Streitfall angesichts des dörflichen Charakters, der durch große Grundstücke geprägt ist, um eine übliche Grundstücksfläche handelte. Denn zum einen ist das Gericht an die Auffassung der Finanzverwaltung nicht gebunden. Zum anderen wurde die Selbstnutzung des übrigen Grundstücks im Umfang von ca. 2.800 qm beibehalten.

Die Entscheidung des Niedersächsischen Finanzgerichts ist für Steuerpflichtige relevant, die ein selbstgenutztes Grundstück verkaufen. Sie sollten sich vor dem Verkauf beraten lassen, ob der Verkauf steuerpflichtig ist und welche Kosten anfallen.

Spekulationsfrist auf Immobilien ist teilweise verfassungswidrig

Mit Beschluss des Bundesverfassungsgerichts (BVerfG) wurde entschieden, dass die Verlängerung der Spekulationsfrist von zwei auf zehn Jahre für die Veräußerung von Immobilien als solche grundsätzlich nicht zu beanstanden ist. Das gilt auch soweit zweijährige Spekulationsfrist im Zeitpunkt der Gesetzesverkündung noch nicht abgelaufen war, da die bloße Möglichkeit, Spekulationsgewinne später steuerfrei zu vereinnahmen, keine vertrauensrechtlich geschützte Position begründet.

Die Anwendung der verlängerten Spekulationsfrist ist jedoch insoweit verfassungswidrig, als mit der Gesetzesänderung Wertzuwächse besteuert werden, die bis zum Zeitpunkt der Gesetzesverkündung eingetreten sind und die nach Maßgabe der zuvor geltenden Rechtslage hätten steuerfrei realisiert werden können. Es werden folgende Fälle unterschieden:

1. Spekulationsgeschäfte vor dem 1. April 1999

Der Gewinn aus einem Spekulationsgeschäft bei Immobilien, bei dem die Veräußerung auf einem nach dem 31. Dezember 1998 und vor dem 1. April 1999 abgeschlossenen Vertrag, unterliegt nicht der Spekulationssteuer, wenn die für dieses Spekulationsgeschäft bis zur Gesetzesänderung geltende zweijährige Veräußerungsfrist abgelaufen war.

2. Spekulationsgeschäfte nach dem 31. März 1999 und abgelaufener Zweijahresfrist

Erfolgt die Veräußerung einer Immobilie auf Grund eines nach dem 31. März 1999 abgeschlossenen Vertrags und war für diese Veräußerung die vor der Gesetzesänderung geltende zweijährige Spekulationsfrist bereits vor dem 1. April 1999 abgelaufen, so ist der Spekulationsgewinn in einen Anteil für den bis zur Gesetzesänderung entstandenen nicht spekulationspflichtigen Wertzuwachs und in einen Anteil für den nach der Verkündung dieses Gesetzes entstandenen steuerpflichtigen Wertzuwachs aufzuteilen. Bei Spekulationsverlusten findet der Beschluss des BVerfG vom 7. Juli 2010 keine Anwendung.

Der spekulationssteuerpflichtige Wertzuwachses ist entsprechend dem Verhältnis der Besitzzeit nach dem 31. März 1999 im Vergleich zur Gesamtbesitzzeit linear (monatsweise) zu ermitteln. Diese vereinfachte Regelung findet auf Antrag des Steuerpflichtigen keine Anwendung, wenn dieser einen tatsächlich höheren Wertzuwachs für den Zeitraum zwischen der Anschaffung der Immobilie und der Gesetzesänderung nachweist.

Achtung: Im Einzelfall kann die Finanzverwaltung abweichend von der Vereinfachungsregelung auch eine andere Aufteilung des Wertzuwachses zu Ungunsten des Steuerpflichtigen durchführen.

3. Spekulationsgeschäfte nach dem 31. März 1999 innerhalb der bis zur Gesetzesänderung geltenden zweijährigen Spekulationsfrist

Erfolgt die Veräußerung nach dem 31. März 1999 und ist für diese Veräußerung die vor der Gesetzesänderung geltende zweijährige Spekulationsfrist nicht vor dem 1. April 1999 abgelaufen, unterliegt der Spekulationsgewinn insgesamt der Spekulationssteuer.. Eine Aufteilung in einen steuerbaren und einen nicht steuerbaren Wertzuwachs findet nicht statt.

Top Spekulationssteuer & Immobilien

Schuldzinsen für fremdfinanzierte Anschaffungskosten einer Immobilie nach Veräußerung dieser Immobilie als nachträgliche Werbungskosten bei den Einkünften aus Vermietung und Verpachtung

Anwendung des BFH-Urteils vom 20. Juni 2012– IX R 67/10 – (BStBl 2013 II S. 275 )

In dem o. g. Urteil hat der Bundesfinanzhof (BFH) abweichend von der bisherigen BFH-Rechtsprechung und Auffassung der Finanzverwaltung entschieden, dass Schuldzinsen für ein zur Anschaffung eines Mietobjekts aufgenommenes Darlehen nach einer gemäß § 23 Absatz 1 Satz 1 Nummer 1 EStG steuerbaren Veräußerung dieser Immobilie als Werbungskosten bei den Einkünften aus Vermietung und Verpachtung abgezogen werden können, wenn und soweit der Veräußerungserlös nicht zur Tilgung der Darlehensverbindlichkeit ausreicht.

Unter Bezugnahme auf das Ergebnis der Erörterungen mit den obersten Finanzbehörden der Länder gelten für die Anwendung des o. g. BFH-Urteils folgende Grundsätze:

Voraussetzung für den Werbungskostenabzug bei den Einkünften aus Vermietung und Verpachtung ist, dass die nach § 23 Absatz 1 Satz 1 Nummer 1 EStG steuerbare Immobilienveräußerung innerhalb der zehnjährigen Veräußerungsfrist erfolgt ist, der Veräußerungserlös nicht ausreicht, um die Darlehensverbindlichkeit zu tilgen, und die Absicht, (weitere) Einkünfte aus Vermietung und Verpachtung zu erzielen, nicht bereits vor der Veräußerung des Immobilienobjekts aus anderen Gründen (vgl. BMF-Schreiben vom 8. Oktober 2004, BStBl 2004 I S. 933 ) weggefallen ist.

Der Werbungskostenabzug ist mangels Veranlassungszusammenhang mit den Einkünften aus Vermietung und Verpachtung zu verneinen, soweit die Schuldzinsen auf Verbindlichkeiten entfallen, die durch den Veräußerungspreis der Immobilie hätten getilgt werden können (sog. Grundsatz des Vorrangs der Schuldentilgung).

Der Werbungskostenabzug ist ebenfalls in den Fällen einer nach § 23 Absatz 1 Satz 1 Nummer 1 EStG nicht steuerbaren Immobilienveräußerung außerhalb der zehnjährigen Veräußerungsfrist zu versagen.

Für Grundstücksveräußerungen, bei denen die Veräußerung auf einem vor dem 1. Januar 1999 rechtswirksam abgeschlossenen obligatorischen Vertrag oder gleichstehenden Rechtsakt beruht (sog. Altfälle) und die daher nicht unter den Anwendungsbereich des § 23 Absatz 1 Satz 1 Nummer 1 EStG in der Fassung des Steuerentlastungsgesetzes 1999/2000/2002 fallen, gilt die bisherige Auffassung der Finanzverwaltung fort. Danach ist für Schuldzinsen, die auf die Zeit nach der Aufgabe der Vermietungsabsicht oder -tätigkeit entfallen, kein nachträglicher Werbungskostenabzug bei den Einkünften aus Vermietung und Verpachtung vorzunehmen. Denn die Schuldzinsen stehen gem. bisheriger BFH-Rechtsprechung nicht mehr mit dieser Einkunftsart in wirtschaftlichem Zusammenhang im Sinne von § 9 Absatz 1 Satz 3 Nummer 1 EStG , sondern sind Gegenleistung für die Überlassung von Kapital, das im privaten Vermögensbereich nicht mehr der Erzielung von Einkünften dient (BFH-Urteil vom 12. November 1991– IX R 15/90 – , BStBl 1992 II S. 289 ).

Tipp: Vorfälligkeitsentschädigung online berechnen ...

Top Spekulationssteuer & Immobilien

Einkommensteuerliche Folgen der Rückabwicklung eines Grundstückskaufvertrags

BFH-Urteil vom 27.6.2006 (BStBl 2007 II S. 162)

Zur Frage der einkommensteuerlichen Behandlung der Rückabwicklung eines Grundstückskaufvertrags nimmt das Bayerische Landesamt für Steuern anhand des folgenden Beispielsachverhalts Stellung:

Der Steuerpflichtige A hatte im Januar 2004 ein Mietwohngrundstück zum Kaufpreis von 1 Million EUR erworben. Die Anschaffungsnebenkosten (Notar, Grundbuch, Grunderwerbsteuer) beliefen sich auf 40.000 EUR. A erklärte in den Jahren 2004 und 2005 folgende Vermietungseinkünfte, die bestandskräftig veranlagt sind:

|

VZ 2004 |

VZ 2005 |

||||

|

Mieteinnahmen |

40.000 EUR |

45.000 EUR |

|||

|

Schuldzinsen |

./. |

35.000 EUR |

./. |

30.000 EUR |

|

|

Gebäude-AfA |

./. |

15.000 EUR |

./. |

15.000 EUR |

|

|

Sonstige Werbungskosten |

./. |

5.000 EUR |

./. |

5.000 EUR |

|

|

Verlust |

./. |

15.000 EUR |

./. |

5.000 EUR |

|

Anfang des Jahres 2006 entdeckte A an dem Gebäude schwerwiegende bauliche Schäden, die ihm der Verkäufer böswillig verschwiegen hatte. Nach Rücktritt vom Kaufvertrag nach §§ 346 , 323 BGB erstattete der Veräußerer A den damals gezahlten Kaufpreis, die seinerzeit angefallenen Notar- und Grundbuchgebühren und die zwischenzeitlich geleisteten Aufwendungen auf das Grundstück einschließlich der gezahlten Schuldzinsen. Gegen gerechnet wurden die vereinnahmten Mieten. Außerdem zahlte der Veräußerer Zinsen für den Kaufpreis, der ihm für zwei Jahre zur Verfügung stand (§§ 346 Abs. 1 Satz 1, 347 Abs. 1 Satz 1 BGB ). Im Jahr 2006 erhielt A aus diesem Grund 1,09 Millionen EUR, die sich wie folgt zusammensetzen:

|

Erstattung Kaufpreis und Nebenkosten |

1.040.000 EUR |

|

+ Erstattung Schuldzinsen und sonstige Werbungskosten |

75.000 EUR |

|

– gegen zurechnende Mieteinnahmen |

– 85.000 EUR |

|

+ Verzinsung des Kaufpreises |

60.000 EUR |

|

Gesamtbetrag |

1.090.000 EUR |

Welche steuerlichen Auswirkungen ergeben sich aus der Rückabwicklung des Kaufvertrags bei A?

Ergebnis:

Bei A ergeben sich im Jahr 2006 folgende Auswirkungen:

|

• |

Einkünfte aus Vermietung und Verpachtung (§ 21 EStG ) |

– 10.000 EUR |

|

• |

Einnahmen aus Kapitalvermögen (§ 20 EStG ) |

+ 60.000 EUR |

Zivilrechtlich entfaltet die Aufhebung des Kaufvertrags Rückwirkung auf den Zeitpunkt des Abschlusses des Kaufvertrags. Steuerlich gilt jedoch der Grundsatz, dass zivilrechtlich zurückwirkende Vereinbarungen bzw. Gerichtsentscheidungen keine steuerliche Rückwirkung entfalten können. Wenn der Tatbestand der Einkünfteerzielung verwirklicht worden ist, lässt sich das nicht rückwirkend ändern (§§ 38 , 41 AO). Die zivilrechtliche Rückwirkung wird deshalb bei laufend veranlagten Steuern nicht nachvollzogen, sondern beschränkt sich auf einmalig festgesetzte Steuern wie Erbschaftsteuer und Grunderwerbsteuer. Für den Bereich der Einkommensteuer gilt der „Grundsatz der Unabänderlichkeit des verwirklichten Einkünfteerzielungstatbestandes” (BFH vom 21.10.1999, BStBl 2000 II S. 424 sowie vom 15.3.2000, BFH/NV 2000 S. 1185) .

Im vorliegenden Fall hat der Steuerpflichtige A bis zur Rückübertragung des Grundstücks den Tatbestand der Einkunftsart Vermietung und Verpachtung erfüllt. Dieser Tatbestand wird nicht rückgängig gemacht , wenn er das Grundstück rücküberträgt, ihm die Grundstückskosten ersetzt werden und er die vereinnahmten Mieten (im Wege der Verrechnung) herausgibt. Bis zur Vereinbarung über die Rückabwicklung des Kaufvertrags war der Steuerpflichtige rechtlicher und wirtschaftlicher Eigentümer des Grundstücks. Ihm sind deshalb die Einkünfte aus Vermietung und Verpachtung zuzurechnen.

Die Vereinbarungen des Jahres 2006 entfalten danach einkommensteuerliche Wirkung erst für dieses Jahr. Dabei ist davon auszugehen, dass sämtliche in der Vereinbarung einzeln aufgeführten Berechnungsposten in diesem Jahr bei dem Steuerpflichtigen zu- bzw. abgeflossen sind, teilweise im Wege der Verrechnung. Damit ergeben sich folgende Auswirkungen bei den verschiedenen Einkunftsarten:

Vermietung und Verpachtung

Die erstatteten (= empfangenen) Schuldzinsen und sonstigen Werbungskosten sind im Jahr der Zahlung als Einnahmen aus Vermietung und Verpachtung anzusetzen (75.000 EUR). Die Herausgabe der vereinnahmten Mieten führt zu negativen Einnahmen (./. 85.000 EUR), so dass bei A im VZ 2006 ein Verlust von 10.000 EUR bei den Einkünften aus Vermietung und Verpachtung anzusetzen ist.

Über die gesamte Besitzzeit weist A damit einen Vermietungsverlust in Höhe der in Anspruch genommenen Gebäudeabschreibungen (./. 30.000 EUR sowie ggf. anteilige AfA 2006 bis zur Aufgabe der Einkünfteerzielungsabsicht bzgl. der Einkünfte aus Vermietung und Verpachtung) aus.

Hinsichtlich der AfA wird auf Folgendes ergänzend hingewiesen:

Eine Rückgängigmachung von AfA beim Rücktritt vom Immobilienverkauf kann ausnahmsweise dann in Betracht kommen, wenn und soweit der Käufer (hier A) den Kaufpreis tatsächlich gar nicht erbracht hat, also in Wahrheit keine AK getragen hat. Ist demnach der Erwerber den Kaufpreis bis zum Rücktritt ganz oder teilweise schuldig geblieben, könnte eine Änderung der bestandskräftigen Veranlagungen gem. § 175 Abs. 1 S. 1 Nr. 2 AO erfolgen.

In allen anderen Fällen bleibt die AfA erhalten.

Privater Veräußerungsgewinn

Nach dem BFH-Urteil vom 27.6.2006, BStBl 2007 II S. 162 stellt die Rückabwicklung eines Anschaffungsgeschäfts kein steuerpflichtiges Veräußerungsgeschäft i.S.d. § 23 Abs. 1 Satz 1 Nr. 1 EStG dar. Ein etwaiger Veräußerungsgewinn in Höhe der rückgängig gemachten AfA fällt somit – entgegen früherer Verwaltungsauffassung nicht an.

Einnahmen aus Kapitalvermögen

Die von dem Grundstücksveräußerer gezahlten Zinsen für den vereinnahmten und später erstatteten Kaufpreis (60.000 EUR) gehören bei A zu den Einnahmen aus Kapitalvermögen nach § 20 Abs. 1 Nr. 7 EStG . Dabei handelt es sich nicht um eine Entschädigung im Sinne von § 24 Nr. 1 Buchst. a EStG, das heißt, dass die Tarifermäßigung nach § 34 Abs. 1 EStG nicht in Betracht kommt.

Der zu verzinsende Geldbetrag stand dem Veräußerer des Grundstücks zur Verfügung. Für diese Nutzung bzw. Nutzungsmöglichkeit hat er nach den Vorschriften des BGB unmittelbar Zinsen zu entrichten und ist nicht etwa zur Zahlung von Schadensersatz wegen entgangener Nutzungsvorteile verpflichtet.

Die Zusammenballung der Zinsen stellt nach der BFH-Rechtsprechung auch keine Vergütung für eine mehrjährige Tätigkeit dar i.S.d. § 34 Abs. 2 Nr. 4 EStG (BFH vom 22.4.1966 BStBl 1966 III S. 462 ).

Hinweis:

Der Inhalt der Verfügung entspricht im Wesentlichen dem Erlass des Senators für Finanzen Berlin vom 14.5.2007 III A S 2253 - 4/07 .

Top Spekulationssteuer & Immobilien

Aktuelles + weitere Infos

Fallstricke bei der Berechnung der 10-Jahresfrist

Die Berechnung der 10-Jahresfrist ist entscheidend für die Steuerfreiheit von Veräußerungsgewinnen bei Immobilien im Privatvermögen. Maßgeblich ist der Zeitpunkt des zivilrechtlichen Verpflichtungsgeschäfts, also des notariellen Kaufvertrags.

Reichweite der Ausnahmeregelung für „zu eigenen Wohnzwecken“ genutzte Objekte

Objekte, die ausschließlich zu eigenen Wohnzwecken genutzt werden, sind von der Besteuerung ausgenommen, wenn sie im Jahr der Veräußerung und in den beiden vorangegangenen Jahren zu eigenen Wohnzwecken genutzt wurden.

Besonderheiten beim häuslichen Arbeitszimmer

Die Nutzung eines Teils der Immobilie als häusliches Arbeitszimmer kann die Steuerfreiheit beeinflussen, da es nicht mehr ausschließlich zu eigenen Wohnzwecken genutzt wird. Hier ist eine genaue Abgrenzung erforderlich.

Risiken bei vermögensverwaltenden Immobilien-Personengesellschaften aufgrund Bruchteilsbetrachtung

Die schenkweise Übertragung von Gesellschaftsanteilen kann als Anschaffungs- oder Veräußerungsvorgang im Sinne von § 23 EStG gelten, insbesondere wenn Verbindlichkeiten zum Gesellschaftsvermögen gehören. Auch eine durch Gesellschafteraustritt veranlasste Anwachsung kann als Anschaffungsvorgang betrachtet werden.

Gemischte Schenkung als privates Veräußerungsgeschäft?

Bei gemischten Schenkungen, bei denen ein Teil des Wertes als Schenkung und ein Teil als entgeltlicher Erwerb gilt, kann der entgeltliche Teil als privates Veräußerungsgeschäft angesehen werden.

Neue Gestaltungsmöglichkeiten bei der Auseinandersetzung einer Erbengemeinschaft durch den BFH

Der BFH hat neue Gestaltungsmöglichkeiten bei der Auseinandersetzung von Erbengemeinschaften eröffnet, die steuerliche Vorteile bieten können.

Steuerpflicht von mitveräußertem Inventar? Steueroptimierung durch Kaufpreisaufteilung?

Mitveräußertes Inventar kann steuerpflichtig sein. Eine Kaufpreisaufteilung kann zur Steueroptimierung genutzt werden, indem der Kaufpreis auf das Inventar und die Immobilie aufgeteilt wird.

Steueroptimierter Umgang mit dem Eigenheim im Falle der Trennung der Eheleute

Bei der Trennung von Ehepartnern kann eine steueroptimierte Nutzung des Eigenheims durch eine geschickte Gestaltung der Wohnnutzung erreicht werden.

Gestaltungsansätze zur Vermeidung / Reduzierung des Spekulationsgewinns

Es gibt verschiedene Gestaltungsansätze, um den Spekulationsgewinn zu vermeiden oder zu reduzieren, wie z.B. die Nutzung der Ausnahmeregelungen oder die geschickte zeitliche Planung von Anschaffung und Veräußerung.

Ausblick: Ist mit einer Änderung / Abschaffung der Steuervergünstigung des § 23 EStG zu rechnen?

Es gibt Diskussionen über mögliche Änderungen oder die Abschaffung der Steuervergünstigung des § 23 EStG, jedoch sind konkrete gesetzliche Änderungen derzeit nicht absehbar.

Nutzung zu eigenen Wohnzwecken

Die Regelungen bezüglich der "Nutzung zu eigenen Wohnzwecken" im deutschen Einkommensteuergesetz (EStG) sind spezifisch und haben direkte Auswirkungen auf die Besteuerung von privaten Veräußerungsgeschäften. Diese Regelungen zeigen, dass die steuerliche Behandlung von Wohnimmobilien stark davon abhängt, wie und an wen die Immobilie genutzt oder überlassen wird. Insbesondere die Unterscheidung zwischen der Überlassung an Kinder und anderen Dritten ist hierbei von Bedeutung. Hier sind die Schlüsselpunkte:

-

Definition der Nutzung zu eigenen Wohnzwecken: Nach § 23 Abs. 1 S. 1 Nr. 1 S. 3 EStG werden Wirtschaftsgüter, die zwischen Anschaffung oder Fertigstellung und Veräußerung ausschließlich zu eigenen Wohnzwecken genutzt wurden, von der Besteuerung als private Veräußerungsgeschäfte ausgenommen.

-

Ausschluss bei Überlassung an Dritte: Wenn der Steuerpflichtige die Wohnung entgeltlich oder unentgeltlich an einen Dritten überlässt, ohne sie selbst zu bewohnen, gilt dies nicht als Nutzung zu eigenen Wohnzwecken.

-

Ausnahme für Kinder: Eine Ausnahme besteht, wenn der Steuerpflichtige Teile einer zu eigenen Wohnzwecken genutzten Wohnung oder die gesamte Wohnung einem einkommensteuerlich zu berücksichtigenden Kind unentgeltlich zur Nutzung überlässt. In diesem Fall wird die Nutzung durch das Kind dem Eigentümer als eigene Nutzung zugerechnet, da es Teil seiner unterhaltsrechtlichen Verpflichtungen ist, für die Unterbringung des Kindes zu sorgen.

-

Fallbeispiel: Im konkreten Fall hatten Eheleute eine Eigentumswohnung vor dem Verkauf unentgeltlich der Mutter der Ehefrau überlassen. Das Finanzamt (FA) ging davon aus, dass diese Überlassung nicht die Voraussetzungen für eine Begünstigung nach § 23 Abs. 1 S. 1 Nr. 1 S. 3 EStG erfüllt, da die Überlassung an die Mutter nicht als Nutzung zu eigenen Wohnzwecken angesehen wird.

Veräußerung eines abgetrennten unbebauten (Garten-) Grundstücks ist steuerpflichtig!

Mit Urteil vom 26.09.2023 - IX R 14/22 hat der Bundesfinanzhof (BFH) entschieden, dass die Veräußerung eines abgetrennten unbebauten (Garten-) Grundstücks nicht wegen einer Nutzung zu eigenen Wohnzwecken von der Einkommensteuer befreit ist.

In dem entschiedenen Fall erwarben die Steuerpflichtigen ein Grundstück mit einem alten Bauernhofgebäude. Das Gebäude bewohnten sie selbst. Das Gebäude war von einem fast 4 000 qm großen Grundstück umgeben. Dieses nutzten die Steuerpflichtigen als Garten.

Später teilten die Steuerpflichtigen das Grundstück in zwei Teilflächen.

Sie bewohnten weiterhin das Haus auf dem einen Teilstück.

Den anderen - unbebauten - Grundstücksteil veräußerten sie. Für den Veräußerungsgewinn machten die Steuerpflichtigen eine Befreiung von der Einkommensteuer wegen einer Nutzung zu eigenen Wohnzwecken geltend.

Dem ist der BFH entgegengetreten.

Nach § 23 Abs. 1 Satz 1 Nr. 1 des Einkommensteuergesetzes (EStG) sind Gewinne aus Grundstücksverkäufen grundsätzlich als sogenanntes privates Veräußerungsgeschäft steuerpflichtig, wenn Erwerb und Verkauf der Immobilie binnen zehn Jahren stattfinden.

Eine Ausnahme von der Besteuerung ist nur dann gegeben, wenn die Immobilie vom Steuerpflichtigen selbst bewohnt wird.

Mangels eines auf dem Grundstück befindlichen Gebäudes können unbebaute Grundstücke nicht bewohnt werden.

Dies gilt nach Auffassung des IX. Senats des BFH auch, wenn ein vorher als Garten genutzter Grundstücksteil abgetrennt und dann veräußert wird.

Hier sind einige weitere Details zur Entscheidung des BFH:

- Der BFH hat entschieden, dass eine wirtschaftliche Identität zwischen dem ursprünglichen Grundstück und dem abgetrennten unbebauten Grundstücksteil besteht.

- Der BFH hat entschieden, dass die Tatbestandsausnahme in § 23 Abs. 1 Satz 1 Nr. 1 Satz 3 des EStG nicht nur auf das zu eigenen Wohnzwecken genutzte Gebäude, sondern auch auf das dazugehörige Grundstück erstreckt wird.

Die Entscheidung des BFH ist ein weiterer Schritt in der Verschärfung der Besteuerung von privaten Veräußerungsgeschäften.

Die Entscheidung des BFH ist überraschend, da sie von der bisherigen Rechtsprechung abweicht. Bisher war es gängige Praxis, dass die Veräußerung eines Gartengrundstücks, das zu einem bewohnten Gebäude gehört, als Nutzung zu eigenen Wohnzwecken angesehen wurde. Dies auch dann, wenn das Gartengrundstück nicht selbst bebaut war.

Die neue Entscheidung des BFH führt zu einer erheblichen Verschlechterung der Rechtslage für Steuerpflichtige, die ein Gartengrundstück verkaufen wollen. Sie müssen nun mit der Besteuerung des Veräußerungsgewinns rechnen, auch wenn das Gartengrundstück zu einem bewohnten Gebäude gehört hat.

Die Entscheidung des BFH ist jedoch auch nachvollziehbar. Sie ist in Einklang mit dem Wortlaut des § 23 Abs. 1 Satz 1 Nr. 1 des EStG, der eine Nutzung zu eigenen Wohnzwecken voraussetzt. Ein unbebautes Grundstück kann nicht zu eigenen Wohnzwecken genutzt werden.

Die Entscheidung des BFH wird erhebliche Auswirkungen auf die Praxis haben. Steuerpflichtige, die ein Gartengrundstück verkaufen wollen, sollten sich daher vor dem Verkauf über die Steuerfolgen informieren.

Hier sind einige konkrete Auswirkungen der Entscheidung des BFH:

- Steuerpflichtige, die ein Gartengrundstück verkaufen wollen, müssen nun mit der Besteuerung des Veräußerungsgewinns rechnen, auch wenn das Gartengrundstück zu einem bewohnten Gebäude gehört hat.

- Die Entscheidung des BFH führt zu einer Verschärfung der Steuerlast für Steuerpflichtige, die ein Gartengrundstück verkaufen wollen.

- Die Entscheidung des BFH wird zu einem erhöhten Beratungsbedarf bei Steuerberatern führen.

Spekulationsgewinn durch Grundstücksverkauf einer GbR nach Gesellschafterwechsel

Das Finanzgericht Niedersachsen hat in seinem Urteil vom 25. Mai 2023 (4 K 186/20) eine wichtige Entscheidung bezüglich der Besteuerung von Veräußerungsgewinnen bei Immobilien, die durch eine Gesellschaft bürgerlichen Rechts (GbR) gehalten werden, getroffen. Dieses Urteil hat signifikante steuerliche Implikationen für die Gesellschafter von Personengesellschaften, die Immobilien besitzen und veräußern.

Kernpunkte des Urteils

-

Anwachsung als Anschaffung: Die Erhöhung des Anteils eines GbR-Gesellschafters durch das Ausscheiden eines anderen Gesellschafters wird als separate Anschaffung angesehen. Dies führt dazu, dass für diesen erhöhten Anteil die Zehn-Jahres-Spekulationsfrist gemäß § 23 Abs. 1 EStG neu beginnt.

-

Spekulationsgewinn: Veräußert die GbR eine Immobilie innerhalb von zehn Jahren nach dieser Anwachsung, entsteht ein steuerpflichtiger Veräußerungsgewinn (Spekulationsgewinn) für den Gesellschafter, dessen Anteil sich erhöht hat.

-

Beispiel des Falles: Im konkreten Fall erhöhte sich der Anteil von Herrn A an der A-GbR von 25% auf 52% durch das Ausscheiden eines Gesellschafters Ende 2008. Als die GbR 2014 ein Grundstück veräußerte, das sie 1991 erworben hatte, wurde bei Herrn A ein Spekulationsgewinn versteuert, da die Veräußerung innerhalb von zehn Jahren nach der Anteilserhöhung stattfand.

-

Rechtsgrundlage: § 23 Abs. 1 S. 4 EStG sieht vor, dass die Anschaffung oder Veräußerung einer Beteiligung an einer Personengesellschaft als Anschaffung oder Veräußerung der anteiligen Wirtschaftsgüter gilt. Dies umfasst auch die Erhöhung einer bereits bestehenden Beteiligung.

Bedeutung für die Praxis

-

Steuerplanung: Gesellschafter von Personengesellschaften, die Immobilien halten, müssen bei der Steuerplanung die möglichen Konsequenzen von Gesellschafterwechseln berücksichtigen.

-

Risiko der Steuernachzahlung: Bei der Veräußerung von Immobilien innerhalb der Zehn-Jahres-Frist nach einer Anteilserhöhung besteht das Risiko einer Steuernachzahlung aufgrund eines Spekulationsgewinns.

-

Wichtigkeit der Dokumentation: Eine genaue Dokumentation der Gesellschafteranteile und der Zeitpunkte von Anschaffungen und Veräußerungen ist entscheidend, um die steuerlichen Folgen korrekt zu erfassen.

Fazit

Das Urteil des Finanzgerichts Niedersachsen verdeutlicht, dass bei der Veräußerung von Immobilien durch eine GbR nicht nur der ursprüngliche Erwerbszeitpunkt der Immobilie, sondern auch Veränderungen in der Gesellschafterstruktur und deren Zeitpunkte steuerlich relevant sind. Gesellschafter von Personengesellschaften sollten daher bei der Veräußerung von Immobilien besonders aufmerksam sein und gegebenenfalls fachkundigen steuerlichen Rat einholen.

Im Steuerlexikon finden Sie weitere Informationen zu Spekulationssteuer und Immobilien:

- Spekulationsgeschäft - Immobilien

- Allgemeines

- Errichtung von Gebäuden im Laufe der Spekulationsfrist

- Ausnahmen für zu eigenen Wohnzwecken genutzten Immobilien

- Grundstückstausch als Anschaffung

- Regelung ab 2009

- Zurück zur Startseite Spekulationssteuer

Weitere Steuern beim Immobilienverkauf: Grunderwerbsteuer und Grundsteuer

Hier erhalten Sie mehr Infos zum Thema Immobiliensteuerrecht

Steuer-Newsletter.

Steuer-Newsletter.